- 12 Dicembre 2023

- Posted by: Mario Allegra

- Categoria: Articoli e Interviste, In Evidenza

PLUS24 – USCITA DEL 9 DICEMBRE

La redazione di Plus24, inserto del sabato del noto quotidiano Il Sole 24 Ore, ha analizzato con il supporto di ALFA SCF una tipologia particolare di obbligazioni nell’articolo dal titolo: “Bond Bancari. Titoli decennali al 6% ma interessi pagati solo a scadenza” a firma di Andrea Gennai.

L’autore spiega come recentemente siano stati emessi dei bond che accumulano le cedole e le pagano solo in via posticipata alla scadenza o al rimborso. Si tratta di obbligazioni finanziarie di importanti emittenti che oggi sono quotati sui principali listini italiani. In fase di collocamento sono stati spesso presentati in maniera roboante mettendo in luce il pagamento di cedole allettanti, come il 6 o il 7 per cento. Peccato che questo pagamento avvenga solo a scadenza o nel momento in cui questi titoli vengono richiamati.

Con il supporto di Mario Allegra riprendiamo il tema dell’articolo con esempi pratici: come scritto, recentemente sono stati emessi dei bond che accumulano le cedole e le pagano solo alla scadenza o alla data di rimborso anticipato: le cedole in questione sono molto alte ma il fatto di accumularle e non distribuirle non permette di generare interessi composti, massimizzando quello che per un investimento a tasso fisso si chiama “rischio reinvestimento delle cedole”.

È bene spendere qualche parola su questo rischio, per capirne l’impatto sui bond che cumulano le cedole e le ripagano in una unica soluzione al rimborso. Quando si calcola il rendimento a scadenza di una obbligazione classica a tasso fisso, le formule di matematica finanziaria ipotizzano nel calcolo che le cedole pagate nel corso della vita dello strumento vengano reinvestite alle stesse condizioni. Se la cedola invece la accumulo, quel guadagno non matura interessi successivi perché non ho modo di reinvestirla, non mi genererà interessi su interessi e quindi il mio rendimento sarà inferiore. Proprio questo è il caso dei bond che cumulano la cedola. Apparentemente le cedole sono molto attraenti, ma il rendimento a scadenza sarà molto inferiore rispetto a quello che sembra. Facciamo i calcoli.

Ipotizziamo un generico bond decennale che paga il 6% annuo lordo ma lo accumula e viene pagato solo alla scadenza. Comprando 10.000 euro nominali alla parità il suo rendimento non sarà del 6% come sembra, ma inferiore perché dopo 10 anni mi verrà restituito il capitale iniziale, oltre a 10 cedole da 600 euro (6% su 10.000 per dieci anni), ovvero alla scadenza avrà 16.000 euro. Andando a calcolare il tasso annuo di crescita composto di questo investimento (in inglese CAGR) secondo le formule di matematica finanziaria viene un valore del 4,8% lordo. Cosa rappresenta questo valore? È la cedola che dovrebbe avere un bond a tasso fisso a pari prezzo e scadenza ma che paga annualmente il tasso maturato. In altre parole, per un investitore è uguale ricevere 4,8% all’anno per 10 anni (reinvestendoli allo stesso tasso) rispetto a riceverne 6% tutti cumulati alla scadenza. In estrema sintesi questi bond non regalano nulla di più rispetto a quanto prezza l’emittente a quella scadenza.

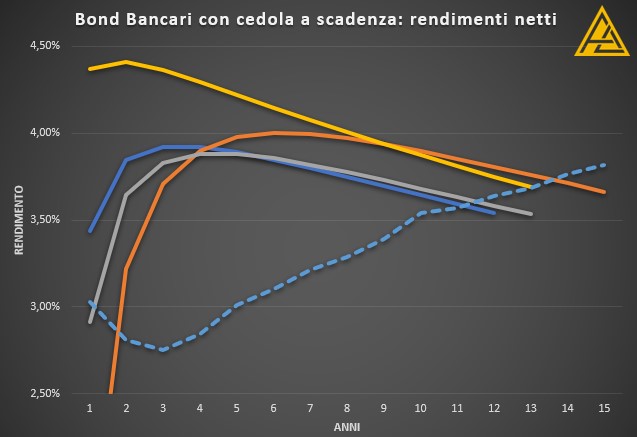

Detto questo si possono fare diverse considerazioni: la prima è che non è tutto oro ciò che luccica, in quanto apparentemente l’investitore può essere confuso da un tasso apparente che non verrà mai realizzato. Da questo punto di vista l’emittente (il debitore) riesce a raccogliere soldi senza dover pagare interessi per dieci anni. C’è una clausola su questi bond che li rende però potenzialmente attraenti ed è quella del richiamo anticipato. Tutte le obbligazioni della tabella indicata all’interno dell’articolo di Plus24 hanno la facoltà di rimborsare ogni anno anticipatamente gli investitori riconoscendo l’interesse per il numero di anni maturato. Minore sarà il numero di anni e maggiore sarà il ritorno per l’investitore, come vi vede dal grafico di elaborazione ALFA SCF sotto riportato.

Come si collocano questi strumenti rispetto ad un BTP? Sempre dal grafico, confrontando i rendimenti netti e la differente fiscalità, si vede che quasi per tutti gli scenari di richiamo, i BTP di pari scadenza hanno un rendimento inferiore, ad eccezione dei casi di rimborso molto a lungo, vicini alla scadenza naturale dei titoli presi in esame.

Nel confronto è bene ricordare il merito di credito differente per ogni realtà bancaria e per il paese Italia, emittenti delle obbligazioni.

- Commento Mensile ai Mercati: Podcast - 3 Luglio 2024

- Bond bancari a tasso decrescente. Attenzione - 18 Marzo 2024

- Bond bancari con cedola posticipata - 12 Dicembre 2023