- 8 Ottobre 2024

- Posted by: ALFA SCF

- Categoria: Approfondimenti, Articoli e Interviste, In Evidenza, Pianificazione

Viviamo in un mondo complesso e il sistema fiscale italiano non fa eccezione. Un ottimo esempio di questa complessità sono le regole che governano la tassazione dei proventi finanziari. Questi proventi, ovvero i guadagni derivanti da investimenti, sono suddivisi in due principali categorie: i redditi da capitale e i redditi diversi. A queste categorie si applicano tre distinti regimi fiscali: Amministrato, Gestito e Dichiarativo. Ogni regime ha le sue regole e implicazioni, ed esistono anche alcune eccezioni che complicano ulteriormente la situazione.

Per semplificare, possiamo dire che il sistema fiscale italiano applica due aliquote principali: il 26% per la maggior parte dei proventi finanziari e il 12,5% per alcuni strumenti specifici, come i titoli di Stato italiani. Tuttavia, c’è una variabile ulteriore: esistono strumenti esenti o agevolati che possono influenzare in modo significativo il carico fiscale complessivo. Ad esempio, i Piani Individuali di Risparmio (PIR) e le polizze vita in specifiche situazioni possono offrire vantaggi in termini di esenzione o riduzione fiscale.

In questo articolo, ci concentreremo sull’investitore persona fisica residente in Italia che detiene strumenti finanziari nel proprio portafoglio. La gestione fiscale di tali investimenti può fare una grande differenza nei rendimenti netti e, in definitiva, nella crescita del capitale nel lungo termine. Ottimizzare la gestione fiscale degli investimenti non è solo una questione di risparmio a breve termine, ma rappresenta un tassello fondamentale per far crescere il tuo patrimonio in modo sostenibile nel lungo periodo.

Ecco cosa vedremo nel dettaglio:

. La distinzione tra redditi da capitale e redditi diversi e il loro trattamento fiscale.

. Le modalità di compensazione tra plusvalenze e minusvalenze.

. Le caratteristiche e le implicazioni dei tre regimi fiscali per gli investimenti.

. Esempi pratici di come le imposte possono influire sui tuoi rendimenti netti.

IMPOSTE E TIPOLOGIE DI REDDITO FINANZIARIO

In Italia, con l’eccezione del regime dichiarativo trattato più avanti, la tassazione sugli investimenti avviene attraverso l’applicazione di un’imposta sostitutiva. Questa imposta viene trattenuta alla fonte direttamente da banche, società di intermediazione mobiliare (SIM) e altri intermediari finanziari che fungono da sostituti d’imposta. Ciò significa che non è l’investitore a dover dichiarare direttamente i proventi degli investimenti al fisco, ma sono gli intermediari a farlo per suo conto, applicando la tassazione sui guadagni.

L’imposta si applica a due principali categorie di reddito derivanti dagli investimenti: redditi da capitale e redditi diversi e vale per regime amministrato e gestito, mentre vedremo dopo che nel regime dichiarativo è l’investitore a gestire direttamente le imposte.

Redditi da capitale: cosa sono e come vengono tassati

I redditi da capitale rappresentano una categoria fondamentale all’interno del quadro fiscale italiano legato agli investimenti. In linea generale, i redditi da capitale sono i guadagni derivanti dalla detenzione di strumenti finanziari, come obbligazioni, azioni o fondi di investimento, ma anche altre forme di attività finanziarie come conti deposito o alcune tipologie di polizze assicurative.

Uno degli aspetti chiave che li contraddistingue è che tali rendite vengono tassate sul possesso o detenzione dello strumento, e non sulla sua compravendita, rendendoli così differenti dai cosiddetti redditi diversi, che riguardano guadagni o perdite derivanti dalla vendita o dallo scambio degli strumenti stessi.

I redditi da capitale nel regime del risparmio amministrato o della dichiarazione (che vedremo dopo), non possono essere compensati con le minusvalenze realizzate dalla vendita di altri strumenti finanziari, come azioni o obbligazioni. In altre parole, se si ottiene un guadagno derivante dai dividendi azionari o dagli interessi su un’obbligazione, non è possibile “ridurre” queste imposte compensandole con le perdite (minusvalenze) realizzate dalla vendita di altri strumenti finanziari.

Tipologie di Redditi da Capitale

Vediamo nello specifico le principali forme di redditi da capitale.

Cedole obbligazionarie

Quando si investe in obbligazioni, l’investitore riceve periodicamente un interesse, chiamato cedola, come remunerazione per il prestito fatto all’emittente. Questi interessi, o cedole, sono tassati come redditi da capitale al momento della loro ricezione. L’aliquota standard in Italia per queste rendite è del 26%, salvo specifiche agevolazioni.

Dividendi azionari

Se possiedi azioni di una società, questa può decidere di distribuire parte dei suoi profitti agli azionisti sotto forma di dividendi. I dividendi sono tassati al 26% quando vengono incassati. Se provengono da società estere, potrebbero essere soggetti a doppia tassazione, una nel paese di origine della società e un’altra in Italia.

Interessi su conti deposito e certificati di deposito

Simili alle obbligazioni, i conti deposito e i certificati di deposito pagano un interesse periodico. Anche questi interessi sono soggetti a tassazione come redditi da capitale al 26%, e possono erodere i guadagni soprattutto in periodi di bassi tassi di interesse.

Fondi comuni di investimento ed ETF

Un caso particolare riguarda le plusvalenze realizzate dalla vendita di fondi comuni di investimento o ETF. Nonostante derivino dalla compravendita, ai fini fiscali, vengono considerate redditi da capitale e non redditi diversi. Ciò significa che queste plusvalenze non possono essere compensate con eventuali minusvalenze pregresse. Anche per questi strumenti si applica l’aliquota del 26%.

Polizze assicurative sulla vita

I guadagni derivanti da alcune polizze vita, come le polizze unit-linked o le polizze ramo I, vengono tassati come redditi da capitale. Le polizze vita offrono agevolazioni fiscali, come l’esenzione dalla tassazione in fase di successione, mentre il prelievo fiscale applicato è tipicamente del 26% sui guadagni effettivi.

Titoli di Stato Italiani e Sovranazionali White List

Fanno eccezione i titoli di Stato italiani, come BOT, BTP e CCT, i cui guadagni derivanti da cedole o dalla vendita sono soggetti a un’aliquota agevolata del 12,5%. Questo trattamento di favore è riservato anche a titoli emessi da Paesi ed enti sovranazionali inclusi nella cosiddetta “white list”, ovvero organizzazioni con cui l’Italia ha accordi di cooperazione fiscale.

Redditi Diversi: cosa sono e come vengono tassati rispetto ai Redditi da Capitale

I redditi diversi sono un’altra componente importante della tassazione sugli investimenti e rappresentano i guadagni (o perdite) che derivano dalla compravendita di strumenti finanziari. A differenza dei redditi da capitale, che derivano dalla detenzione degli strumenti, i redditi diversi si generano quando si vende un investimento a un prezzo diverso da quello di acquisto.

Una delle caratteristiche più importanti dei redditi diversi è la possibilità di compensare le plusvalenze (i guadagni) con le minusvalenze (le perdite). Questa caratteristica rende la gestione fiscale dei redditi diversi estremamente vantaggiosa se si utilizzano strategie di ottimizzazione fiscale come il tax loss harvesting, ovvero la vendita di strumenti in perdita per compensare guadagni futuri e ridurre il carico fiscale. Quando parliamo di tax loss harvesting (compensazione fiscale tramite la vendita in perdita), ci riferiamo proprio al processo di vendere strumenti finanziari in perdita al fine di creare una minusvalenza che possa essere utilizzata per compensare plusvalenze realizzate nello stesso anno o negli anni successivi (fino a quattro anni). Questo meccanismo permette di ridurre il carico fiscale sui guadagni futuri.

Ecco come funziona in pratica:

Se detieni uno strumento finanziario (come un’azione, un’obbligazione o un ETF) che sta registrando una perdita, puoi decidere di venderlo per “realizzare” quella perdita. In questo modo, la minusvalenza viene registrata nel tuo “zainetto fiscale”.

Questa minusvalenza può essere poi utilizzata per compensare future plusvalenze, riducendo così l’importo su cui pagherai le tasse. Ad esempio, se hai una minusvalenza pregressa di 3.000 euro, e realizzi una plusvalenza di 5.000 euro, potrai compensare i due importi e pagare le tasse solo su 2.000 euro.

Questo tipo di strategia è particolarmente utile quando si prevedono guadagni futuri su altri investimenti e si desidera ridurre il carico fiscale complessivo.

In sintesi, per poter beneficiare della compensazione delle minusvalenze, è necessario prima vendere uno strumento in perdita, così da “cristallizzare” la minusvalenza e poterla usare in futuro per compensare i guadagni.

Questa compensazione è possibile entro 4 anni e vale solo per i redditi diversi. Un altro punto importante è che il risparmio amministrato permette di gestire queste compensazioni in modo automatico, mentre nel regime della dichiarazione spetta all’investitore dichiarare le operazioni nel modello fiscale annuale.

Strumenti Finanziari tipici dei Redditi Diversi

– La vendita di azioni a un prezzo superiore a quello d’acquisto genera una plusvalenza, mentre una vendita a un prezzo inferiore genera una minusvalenza.

– Anche per le obbligazioni, la differenza tra il prezzo d’acquisto e quello di vendita determina il guadagno o la perdita.

– Titoli di Stato. La vendita di titoli di Stato a un prezzo diverso da quello d’acquisto rientra tra i redditi diversi. Tuttavia, i profitti derivanti dalla compravendita in titoli di Stato (così come gli interessi) white list sono tassati al 12,5%.

– Il trading di valute (forex) genera redditi diversi. Anche qui, le plusvalenze possono essere compensate dalle minusvalenze.

– Partecipazioni in società. La vendita di partecipazioni in società, siano esse quotate o non quotate, genera redditi diversi.

– Strumenti derivati. Futures, opzioni, e altri derivati finanziari rientrano nei redditi diversi. Anche questi strumenti possono generare guadagni o perdite compensabili fiscalmente.

– ETC/ETN (Exchange Traded Commodities/Notes). La compravendita di questi strumenti, spesso legati a materie prime o indici, è tassata come reddito diverso.

– I certificati d’investimento correlati all’andamento di un indice o di un’azione specifica generano redditi diversi al momento della vendita; in base alla loro struttura, buona parte degli intermediari applica l’imposta relativa a reddito diverso – e quindi compensabile fiscalmente – anche ai pagamenti periodici erogati dallo strumento strutturato. Per questo è comune vedere quotati nella seconda parte dell’anno certificati caratterizzati da cedole molto elevate, che permettono di compensare minusvalenze in scadenza al termine dei 4 anni prima citati.

A questo punto, vediamo più nel dettaglio come funzionano plusvalenze e minusvalenze e quali sono le specificità legate alla loro tassazione.

Plusvalenze (Capital Gain) e minusvalenze: cosa sono e come funzionano

Abbiamo capito quindi che quando vendi un’azione, un’obbligazione o un altro strumento finanziario a un prezzo superiore a quello di acquisto, realizzi una plusvalenza, o, in termini più tecnici, un capital gain, che in Italia è tassata al 26%. Questa tassazione si applica non solo alle azioni, ma anche ad altri strumenti come obbligazioni, ETC e certificati.

Dall’altro lato, se vendi un investimento a un prezzo inferiore rispetto a quello di acquisto, registri una minusvalenza. Queste perdite possono essere utilizzate per ridurre il carico fiscale futuro, compensando guadagni realizzati su altri strumenti. Tuttavia, le regole possono variare a seconda del tipo di strumento finanziario: mentre gli strumenti quotati sui mercati regolamentati seguono regole abbastanza uniformi, investimenti più complessi o non quotati possono essere soggetti a normative differenti.

Il meccanismo anomalo: plusvalenze di fondi ed etf come redditi da capitale

Quando si vende una quota di Fondo Comune di Investimento o un ETF a un prezzo superiore rispetto al prezzo di acquisto, la plusvalenza generata viene considerata fiscalmente un reddito da capitale. Questo aspetto è insolito perché, normalmente, si tende a pensare che le plusvalenze derivino dalla compravendita di strumenti finanziari e siano quindi parte dei redditi diversi (dove si possono compensare con minusvalenze). Ma non è così per Fondi ed ETF. Peraltro gli stessi Fondi ed ETF, venduti in minusvalenza, generano minusvalenze da redditi diversi.

Perché è rilevante?

Una delle conseguenze principali di questo trattamento è che le plusvalenze di Fondi e ETF, essendo considerate redditi da capitale, non possono essere compensate con le minusvalenze pregresse derivanti dalla vendita di altri strumenti finanziari, come azioni o obbligazioni. Questo significa che, se hai accumulato perdite su altri investimenti, non potrai ridurre l’imposta sulle plusvalenze generate da Fondi o ETF.

Ad esempio, se realizzi una plusvalenza di 10.000 euro vendendo quote di un fondo comune e hai una minusvalenza pregressa di 5.000 euro dalla vendita di azioni (o anche dalla vendita di fondi!!), non potrai utilizzare questa minusvalenza per ridurre l’imposta sui guadagni del fondo.

Un altro elemento da considerare è che, nel caso di Fondi Comuni di Investimento, la tassazione viene trattenuta automaticamente dal gestore (tranne che nel regime della dichiarazione) al momento della liquidazione delle quote. Questo riduce ulteriormente la possibilità di intervento da parte dell’investitore per gestire fiscalmente i guadagni.

Contrasto con i Redditi Diversi

In contrasto, le plusvalenze generate dalla compravendita di azioni o obbligazioni (che sono considerati redditi diversi) possono essere compensate con le minusvalenze derivanti da altre operazioni finanziarie entro un periodo di 4 anni. Questo offre una maggiore flessibilità fiscale e consente di ridurre il carico fiscale complessivo se l’investitore ha subito perdite in precedenza.

Implicazioni Fiscali

Questo meccanismo anomalo implica che gli investitori in Fondi ed ETF debbano prestare attenzione al loro regime fiscale e alla possibilità di compensare le perdite. In pratica, se hai subito perdite su altri investimenti, non potrai usarle per abbattere le tasse sui guadagni derivanti da Fondi o ETF, e questo potrebbe risultare in un carico fiscale più elevato rispetto a quello che sarebbe stato possibile in altri contesti.

Scopri di più su come investire in modo ottimale tra rendita e accumulo.

TIPOLOGIE DI REGIME FISCALE

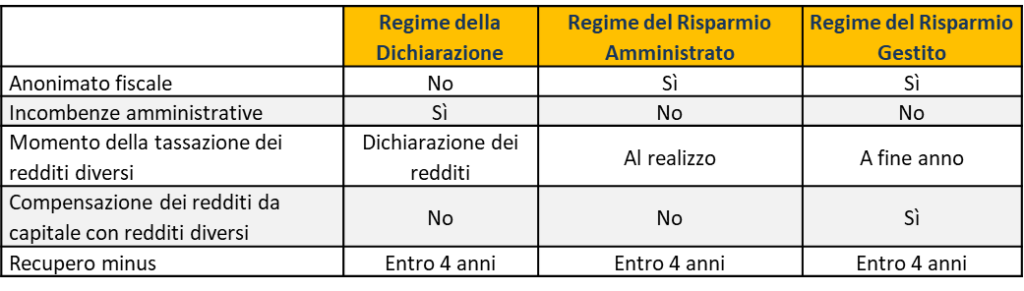

Spiegato cosa sono le plusvalenze e minusvalenze, le modalità della loro compensazione variano a seconda del regime fiscale in cui si trova l’investitore. In Italia, esistono tre principali regimi fiscali che disciplinano il trattamento degli investimenti: regime della dichiarazione, regime del risparmio amministrato e regime del risparmio gestito.

Regime dichiarativo

Nel regime della dichiarazione, l’investitore è responsabile della gestione fiscale e deve dichiarare autonomamente i guadagni e le perdite finanziarie nella dichiarazione dei redditi (Modello Redditi). Qui l’investitore ha il pieno controllo e la responsabilità di compensare le plusvalenze con le minusvalenze. Le perdite possono essere riportate per un massimo di quattro anni e utilizzate per ridurre l’imposta su eventuali plusvalenze future. Questo regime è più complesso in termini di gestione, poiché richiede un’attenta organizzazione e dichiarazione accurata, ma offre maggiore flessibilità per chi desidera gestire personalmente le proprie posizioni fiscali.

Casistica del regime dichiarativo

Luca, un piccolo imprenditore, ha scelto il regime della dichiarazione per avere un controllo completo sui suoi investimenti e sulla sua gestione fiscale. Ogni anno, raccoglie tutti i dati sui suoi guadagni e perdite e li dichiara nella sua dichiarazione dei redditi.

Quest’anno ha realizzato una plusvalenza di 10.000 euro vendendo uno strumento finanziario a gennaio. A dicembre ne ha venduto un altro in perdita, generando una minusvalenza di 4.000 euro.

In questo regime, Luca a fine anno può dichiarare entrambe le operazioni e ridurre il suo carico fiscale, compensando le due transazioni. La gestione autonoma gli permette di decidere quando realizzare i guadagni, ma comporta una grande responsabilità nel compilare correttamente la dichiarazione e tenere traccia di tutte le operazioni.

Il regime della dichiarazione è obbligatorio quando l’investitore sceglie di utilizzare un intermediario estero che non agisce come sostituto d’imposta. Questo avviene ad esempio per molte piattaforme di trading online che si distinguono per un pricing molto aggressivo in termini di costi, di cui è però molto importante conoscere questa caratteristica fiscale; per evitare per esempio di spendere di più nel tempo in commercialista o in tempo e attenzione rispetto al risparmio commissionale.

Regime del risparmio amministrato

Nel regime del risparmio amministrato, l’investitore delega la gestione fiscale a un intermediario finanziario, come una banca, una SIM o una fiduciaria, che funge da sostituto d’imposta.

L’imposta viene trattenuta e versata dall’intermediario, semplificando la gestione fiscale per l’investitore, che non deve dichiarare nulla autonomamente nella propria dichiarazione dei redditi.

In questo regime, la compensazione delle plusvalenze con le minusvalenze avviene automaticamente, ovviamente come specificato prima solo per i redditi diversi (come le compravendite di azioni e obbligazioni) e non per i redditi da capitale (come dividendi e cedole obbligazionarie).

Lo “Zainetto Fiscale” nel Regime Amministrato

Nel regime amministrato, l’intermediario (banca, SIM, fiduciaria) si occupa di applicare la tassazione direttamente sugli utili realizzati, agendo come sostituto d’imposta. Questo significa che l’intermediario preleva e versa le imposte dovute automaticamente, sollevando l’investitore dall’obbligo di dichiarare manualmente i guadagni o le perdite.

Un elemento fondamentale del regime amministrato è lo “zainetto fiscale”.

Lo zainetto fiscale è il meccanismo che consente di accumulare minusvalenze nel tempo e utilizzarle per compensare eventuali plusvalenze future. Se un investitore realizza una perdita su uno strumento finanziario, la minusvalenza viene registrata nello “zainetto” e può essere utilizzata per ridurre l’imposta su eventuali guadagni futuri.

Lo zainetto fiscale è personale e si applica a livello di codice fiscale dell’investitore. Questo significa che le minusvalenze accumulate sono attribuite al singolo individuo e non possono essere trasferite a terzi.

Un aspetto cruciale dello zainetto fiscale è che è separato banca per banca. Ogni intermediario finanziario gestisce il proprio zainetto fiscale, quindi, se un investitore ha conti in più banche, ogni intermediario terrà traccia delle minusvalenze e plusvalenze solo per i titoli detenuti presso quella specifica banca. Non è possibile unificare gli zainetti fiscali tra diversi intermediari.

Il trasferimento dello zainetto fiscale da un intermediario all’altro è possibile solo nel caso di chiusura totale del conto. In tal caso, le minusvalenze accumulate possono essere trasferite alla nuova banca o intermediario, che prenderà in carico la gestione dello zainetto fiscale. Tuttavia, in caso di trasferimenti parziali, lo zainetto rimane legato all’intermediario originario. Se l’investitore trasferisce la totalità dei propri investimenti a un altro intermediario, la banca dovrà emettere il certificato di minusvalenze al momento del trasferimento per consentire all’altro intermediario di prendere in carico la gestione delle minusvalenze accumulate.

Il certificato di minusvalenze emesso dalla banca contiene essenzialmente il saldo delle minusvalenze e il periodo di validità per monitorarne la scadenza.

Casistica del regime amministrato

Giovanni è un investitore attivo che preferisce gestire autonomamente i suoi investimenti ma senza dover affrontare le complicazioni fiscali. Ha scelto il regime del risparmio amministrato perché gli permette di vendere strumenti finanziari e vedere immediatamente le tasse calcolate dall’intermediario.

Giovanni ha deciso di vendere delle azioni con una plusvalenza di 5.000 euro e, nello stesso anno, gli sono state rimborsate dall’emittente alcune obbligazioni con una minusvalenza di 2.000 euro. L’intermediario ha automaticamente compensato le due operazioni, e Giovanni ha pagato le imposte solo sui 3.000 euro di guadagno netto.

Giovanni apprezza la flessibilità di poter decidere quando vendere, sapendo che le imposte sono calcolate immediatamente. Tuttavia, sa che le imposte sono applicate subito al momento della vendita, senza possibilità di rimandarle a un periodo più conveniente.

Regime del risparmio gestito

Infine, nel regime del risparmio gestito, l’investitore affida il proprio portafoglio a un gestore patrimoniale professionista, come una società di gestione del risparmio (SGR). In questo caso, il gestore applica automaticamente la compensazione tra plusvalenze e minusvalenze e gestisce l’intera fiscalità del portafoglio.

A differenza del regime amministrato, in questo regime le plusvalenze e le minusvalenze vengono tassate annualmente sui guadagni complessivi, riducendo l’effetto del reinvestimento (compounding) rispetto al risparmio amministrato, dove la tassazione avviene solo alla vendita degli strumenti. Al contempo questo approccio offre maggiore flessibilità in termini di compensazione, poiché consente di applicare le perdite anche sui redditi da capitale.

Casistica del risparmio gestito

Marta è una professionista molto impegnata che preferisce delegare completamente la gestione dei suoi investimenti. Si fida del suo gestore e ha scelto il regime del risparmio gestito perché non ha tempo né interesse nel seguire i mercati o occuparsi di questioni fiscali. Alla fine di ogni anno, Marta riceve un resoconto sul rendimento complessivo del suo portafoglio, e l’intermediario si occupa di calcolare le imposte su tutti i guadagni e di compensare eventuali perdite automaticamente. Il rendiconto comprende anche i costi relativi alla gestione.

Caratteristiche, Vantaggi e Svantaggi dei diversi Regimi

Se ti domandi “Quale sarebbe la scelta giusta per me?” alla fine, la scelta del regime fiscale giusto dipende da te, dalle tue esigenze e dai tuoi obiettivi finanziari. Ogni regime ha i suoi vantaggi e svantaggi: il risparmio gestito offre comodità e una gestione automatizzata, mentre il risparmio amministrato ti dà un maggiore controllo fiscale, e il regime della dichiarazione è ideale per chi cerca la massima flessibilità, anche se con un maggior carico amministrativo.

Nella realtà, difficilmente “scegli” il regime, è più facile che tu scelga il modo con cui operare (piattaforma estera, intermediario italiano fai da te o attraverso un consulente, gestione patrimoniale) e che questo implichi la scelta del regime.

NON SOLO TASSAZIONE: la redditività complessiva di un investimento

Quando si considera la scelta di un investimento, è fondamentale guardare oltre la sola tassazione e i regimi fiscali. Ecco i fattori chiave da valutare:

– Rendimento lordo vs tassazione: chiaramente un prodotto finanziario che offre rendimenti lordi superiori può risultare più vantaggioso anche se soggetto a un’aliquota fiscale più elevata. Ad esempio, un investimento in obbligazioni corporate con una tassazione del 26% potrebbe comunque generare guadagni netti più elevati rispetto a un titolo di Stato tassato al 12,5%, se il rendimento lordo delle obbligazioni corporate è significativamente più alto.

– Profilo di rischio: la selezione dell’asset allocation è bene che venga presa sulla base dell’adeguatezza del portafoglio al profilo di rischio, alle caratteristiche ed all’orizzonte temporale personale, a prescindere dalla tassazione più o meno alta, più o meno compensabile. A parità di asset class, si possono considerare alcune ottimizzazioni derivanti dalla presenza o meno di minusvalenze pregresse e dal regime di tassazione in essere al momento, compresi strumenti che godono di agevolazioni fiscali o esenzioni.

– Orizzonte temporale: anche l’orizzonte temporale dell’investimento è cruciale. Alcuni prodotti finanziari potrebbero sembrare meno convenienti nel breve termine a causa della tassazione, ma potrebbero risultare estremamente redditizi nel lungo termine grazie all’accumulo dei rendimenti (compounding). Un investitore che mantiene una visione a lungo termine potrebbe accettare una tassazione più alta, sapendo che questa sarà applicata solo in fase di vendita permettendo l’effetto compounding, situazione diametralmente opposta a quella del regime gestito nel quale ogni anno viene applicata la tassazione.

– Strumenti che godono di agevolazioni fiscali o esenzioni: alcuni prodotti finanziari, come i Piani Individuali di Risparmio (PIR), godono di agevolazioni fiscali importanti. Per esempio, i PIR offrono un’esenzione fiscale per chi mantiene l’investimento per un periodo minimo di cinque anni. Questi strumenti possono risultare particolarmente interessanti per chi desidera risparmiare sulle tasse nel lungo termine e sono un’opzione da considerare per una pianificazione fiscale efficace.

CONCLUSIONE: in cerca della soluzione migliore

Non esiste una soluzione valida per tutti, e per questo motivo è essenziale avere una strategia personalizzata che consideri non solo il carico fiscale, ma anche il rendimento complessivo, il rischio che sei disposto ad affrontare e i tuoi obiettivi a lungo termine. Un errore comune è quello di scegliere gli strumenti finanziari sulla base di una mera convenienza fiscale.

Se hai dubbi su quale percorso intraprendere, lavorare con un consulente finanziario indipendente ALFA al tuo fianco può fare la differenza. Oltre a comprendere il regime fiscale più adatto, potrà guidarti nella costruzione di un portafoglio che migliori il rendimento netto e minimizzi l’impatto fiscale.

Non lasciare che la preoccupazione di imposte future limiti la tua crescita. Contattaci oggi stesso per una consulenza su misura e scopri come possiamo aiutarti a pianificare il tuo futuro finanziario con maggiore consapevolezza e controllo.

- COME CAMBIA LA GESTIONE DEL PATRIMONIO NEL TEMPO: a trenta e a settant’anni si usano le stesse strategie? - 21 Marzo 2025

- PROTEGGITI DAGLI IMPREVISTI: come può aiutarti la pianificazione finanziaria - 7 Marzo 2025

- GESTIRE UN PATRIMONIO FAMIGLIARE È COMPLESSO: ecco come un Family Office può fare la differenza! - 21 Febbraio 2025