- 5 Aprile 2022

- Posted by: Luca Lupotto

- Categoria: Articoli e Interviste, In Evidenza

Nel 2020 le parole chiave nel mondo finanziario erano pandemia e stimoli monetari. Il 2021 (dopo allerta covid, programmi vaccinali e mercati in ripresa) ha riportato l’attenzione su inflazione e modalità di riduzione dell’interventismo delle Banche Centrali. Ovviamente oggi il tema è la guerra, che ha ancora più evidenziato i rischi di una inflazione prolungata e l’aumento della volatilità delle materie prime.

Le dinamiche di prezzo delle commodities sono fondamentali nella formazione dei costi che impattano direttamente i consumatori – non solo gli investitori quindi – di tutto il Mondo, forse meno globalizzato di quanto si immaginava qualche anno fa, ma decisamente interconnesso.

Ecco quindi la nostra panoramica sul mondo delle commodities, a cura di Luca Lupotto.

Una commodity è una materia prima con le seguenti caratteristiche:

- è un tipo di merce o di beni standardizzata che soddisfa un bisogno indipendentemente da quale azienda o paese la produce;

- è immagazzinabile e può essere conservata senza deperirsi, mantenendo in un certo arco di tempo le caratteristiche originarie;

- può essere negoziata sui mercati internazionali e il suo prezzo viene determinato dal mercato.

Grazie a queste caratteristiche le commodities possono costituire un’attività sottostante per vari tipi di strumenti finanziari derivati, in particolare per i futures, con i quali operano sia specialisti del settore merceologico, sia operatori finanziari. Abitualmente le commodity si suddividono in alcune sotto-categorie tra cui:

- Beni agricoli food (es. frumento, mais, soia, cacao, caffè, zucchero)

- Altri beni agricoli (es. cotone, legname, tabacco)

- Prodotti da allevamento: (es. bovini, maiali, pancetta di maiale)

- Metalli preziosi: (es. oro, platino, argento, palladio)

- Altri metalli cosiddetti «industriali»: (es. alluminio, nickel, rame, zinco, acciaio)

- Beni energetici: (es. petrolio, gas naturale)

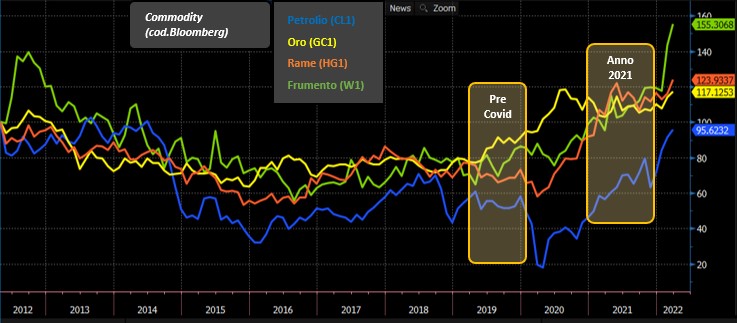

In questo articolo analizzeremo gli andamenti comparati dei prezzi* di queste materie prime negli ultimi 3 anni, per apprezzarne tratti comuni e differenze, comprendendo quanto sia ampio il tema e non si possa ridurre a “c’è la guerra, i prezzi delle commodities salgono”. Prima di addentrarci nei grafici triennali, uno sguardo sugli ultimi 10 anni delle commodities più rappresentative tra quelle sopra citate.

Si può subito notare come dal 2012 al 2019 l’andamento sia stato tendenzialmente decrescente per tutte le commodity considerate. In corrispondenza del febbraio e marzo 2020 i contraccolpi dei lockdown si visualizzano nei cali di Petrolio (emblematica la giornata del 21 aprile 2020 in cui il future sul Crude Oil ha raggiunto una valorizzazione negativa) e Rame, visti i cali di utilizzo di queste materie prime nei trasporti e nelle costruzioni; in controtendenza l’oro nella sua veste di bene rifugio, che perde forza con la ripresa dei mercati finanziari. Al contrario nella seconda parte del ‘20 e per tutto il ‘21 commodity energetiche, metalli industriali e materie prime agricole si rafforzano. L’ultima fase dei mesi recenti sarà invece più comprensibile nei grafici che seguono.

Importante premessa: quali sono i motivi per cui il prezzo delle commodities varia? Si tratta della legge della domanda e dell’offerta, materia di studio per gli economisti, che si incrocia nella realtà con le aspettative future.

Entriamo nel dettaglio triennale a partire dai Metalli Industriali. Aprile 2020 è il punto di svolta: dopo la paura di un crollo della domanda, superano il punto più basso di quotazione e riprendono a crescere nell’aspettativa di una graduale recovery. Nel 2021 si assiste ad ulteriore incremento, con maggiore volatilità. Si differenzia il rame, strettamente legato allo sviluppo dell’economia cinese, in difficoltà a metà anno (momento di picco della riga marrone). L’alluminio (della cui produzione la Russia è tra i leader), già soggetto a forti aumenti a inizio ‘22, ha il suo sprint con le sanzioni applicate alla Russia, così come il Nickel, non raffigurato.

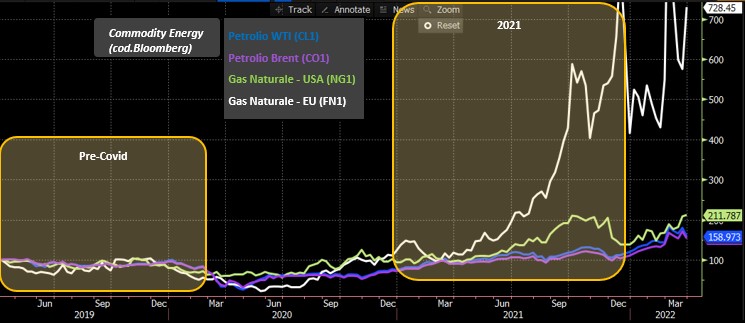

Passiamo alle due principali commodites energetiche, le più trattate anche dai media generalisti. La caratteristica distintiva di Petrolio e Gas Naturale è il fatto di avere due diverse quotazioni, una in USA una in «Europa» (Londra); questo per la difficoltà di trasporto da un capo all’altro del globo e per leggere differenze di qualità del materiale, nel caso di Petrolio di parla così rispettivamente di WTI e Brent. Già si è citato il minimo «sotto zero» di Aprile 2020, mentre nel febbraio ’22 è stata risuperata la soglia psicologica di 100 dollari al barile. Considerato che la quotazione a inizio grafico (marzo 2019) era 60US$, le oscillazioni sono state notevoli. Ma nulla in confronto al Natural Gas! Senz’altro è la materia prima più influenzata dagli eventi bellici in Ucraina, ma come si può vedere dal grafico la volatilità aveva già preso il volo negli ultimi mesi del 2021, moltiplicando il prezzo fino a 6-7 volte quello di inizio 2021. Si può poi osservare il secondo picco all’inizio delle ostilità russe, nonostante per il momento le forniture di gas dalla Russia non siano ancora state sanzionate nè interrotte: la situazione è delicata. Minore, seppur notevole, l’incremento sul gas americano. Vale la pena ricordare che, dal lato dell’offerta, sono presenti importanti organizzazioni di paesi produttori di Petrolio (OPEC, GECF) che tentano di limitare la volatilità di tali commodities. Invano, ci verrebbe da dire.

Venendo ai metalli preziosi, il discorso cambia perché spesso queste (in particolare l’oro) vengono associate al concetto di asset rifugio in quanto riserva di valore. In realtà anche questi metalli sono utilizzati per lavorazioni industriali. Ad esempio il palladio, ancora più prezioso dell’oro in termini di prezzo al grammo, è materiale in uso nel settore automobilistico per la riduzione delle emissioni nei sistemi di scarico; nel grafico vediamo un picco a metà ’21 e successivo calo in linea con trend dell’economia cinese. Un anno di rally azionario come il 2021 non ha giovato ai preziosi, tendenzialmente difensivi, che al contrario negli ultimi mesi hanno performance positive.

Le due forze in gioco al momento per oro e affini sono l’inflazione e l’aumento dei tassi di interesse. Il dato che tengono in considerazione gli investitori finanziari è il loro differenziale ovvero il tasso di interesse reale: se negativo, l’oro è favorito in veste di riserva di valore reale, mentre con tasso positivo è preferibile per l’investitore mettere i propri capitali in un investimento che generi reddito.

In ultimo le commodities agricole. Si notano divergenze soprattutto a partire dal 2021. Spicca il forte incremento del caffè arabica (in marrone), per via della minore offerta da Brasile e Colombia dovuta alla situazione climatica e relativi danni ai raccolti e dal Vietnam per lockdown nella seconda metà del 2021. Dinamiche di prezzo simili per mais e soia (nonostante si tratti degli alimenti per antonomasia delle due potenze USA e Cina). Le cause si possono trovare in una forte domanda da parte della Cina e da timori sulle condizioni meteo avverse negli USA ed in Brasile in primavera, seguite dall’evidenza di un rialzo delle scorte globali per la stagione a venire. Le materie come il frumento connesse all’export ucraino da febbraio 2022 hanno avuto forti rincari per poi ridimensionarsi, ma proseguendo il trend positivo di inizio anno.

In chiusura, non raffigurati si possono citare il cotone (CT1) in crescita costante dal 2020, e il Legname (LB1) molto volatile negli ultimi due anni per l’incremento della domanda dal mondo immobiliare e per la riduzione delle esportazioni da alcuni paesi.

Quali conclusioni trarre?

Tutte le commodities considerate sono cresciute di prezzo negli ultimi tre anni. Il segnale è inequivocabile e anche le conseguenze sui costi dei prodotti che, presto o tardi, arrivano a valle nella catena distributiva. Picchi temporanei di prezzo possono essere gestiti dagli operatori professionali che devono approvvigionarsi proprio con l’utilizzo di coperture, acquisti pronti contro termine, futures e una adeguata programmazione. Crescite più ampie e strutturali implicano un aumento dei prezzi che si propagano nei diversi settori produttivi fino ai consumatori finali, con il rinnovato fenomeno dell’inflazione.

Le dinamiche in gioco sono tantissime. A leggere i report prodotti mensilmente dal nostro ufficio studi per clienti istituzionali, che coprono l’andamento delle commodities, sono costanti sorprese ed aspettative ribaltate. Se vogliamo elencare i principali temi accennati nei commenti ai grafici troviamo:

- Dinamiche geopolitiche

- Limitazioni nella produzione o nell’esportazione (es. condizioni climatiche avverse, protezione nazionale)

- Problemi nella catena distributiva o nei trasporti (es. blocco del canale di Suez, costo del trasporto)

- Interconnessione con l’economia reale e con le aspettative dei mercati finanziari

- Variazioni nella domanda (es. per lockdown)

Se tutte le commodities crescono, è inevitabile l’inflazione. Su questo aspetto, è bene ricordare che i classici dati inflazionistici sono calcolati sull’anno rolling (prendendo a riferimento i prezzi di dodici mesi prima) e sarà quindi interessante verificare l’impatto dei recenti picchi di prezzo nei mesi a venire.

Si può investire in commodities?

L’argomento di se e come investire in commodities sarà trattato in altre occasioni.

Tecnicamente sì, esistono i commodity futures usati per generare i grafici, ovvero contratti derivati attraverso i quali le parti si impegnano a scambiare entro una certa scadenza un quantitativo di un bene a un prezzo definito, quotati su borse specifiche (CME, ICE, NYMEX).

Altri strumenti come ETC o ETF permettono di esporsi a singole materie prime, a panieri di commodity o a aziende produttrici di materie prime, ma è bene conoscerne al meglio le caratteristiche tecniche prima di cimentarsi. Ancora prima, è bene definire il motivo e l’obiettivo per il quale lo si vorrebbe effettuare.

*Nota Metodologica: tutti i grafici sono stati normalizzati a 100 automaticamente dalla funzione Bloomberg, a partire dal 31/03/2019, con l’eccezione del primo grafico decennale (normalizzato a 100 dalla data del 31/03/2012). Sono stati considerati i prezzi della prima scadenza future successiva per tutte le commodity, come specificato in legenda, con valorizzazione settimanale per rendere al meglio la fruibilità grafica. Tutti i grafici sono Elaborazioni ALFA SCF da dati e grafici di fonte Bloomberg.

- Pianificazione Finanziaria Familiare: intervista a Luca Lupotto - 5 Agosto 2024

- Come investire secondo i tuoi obiettivi: rendita o accumulo? - 28 Agosto 2023

- Investimenti in pleasure assets: Whisky, maneggiare con cautela. - 13 Giugno 2023