- 5 Giugno 2020

- Posted by: Luca Ambrisi

- Categoria: Articoli e Interviste

Tema del mese a cura dell’Ufficio Studi ALFA SCF

Otto anni di BTP Italia: nuovo storico record in fase di emergenza

Sono passati ormai più di otto anni dall’emissione del primo BTP Italia. Era la fine di marzo del 2012. Oggi come allora, l’Italia stava cercando di uscire da una profonda crisi: il 9 novembre 2011, giorno in cui lo spread BTP-BUND toccò il suo massimo storico a 574 punti base, era ancora un ricordo molto attuale e le riforme del governo Monti erano appena state avviate. In pochissimo tempo lo spread tornò sotto 300 per poi risalire, altrettanto celermente, sopra 500 nel luglio di quello stesso anno.

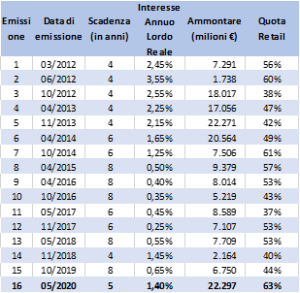

In questo lasso di tempo si collocano le prime due emissioni del BTP Italia. La prima emissione garantì ai sottoscrittori una cedola reale lorda del 2,45% su una durata di quattro anni raccogliendo poco più di 7 miliardi, mentre la seconda emissione del giugno 2012, sempre con scadenza di quattro anni, rimane nettamente quella con la raccolta più bassa (circa 1,7 miliardi) pur presentando una cedola del 3,55%, la più cospicua fra le sedici emissioni.

Nel corso degli anni sono cambiate le scadenze, sono ovviamente cambiati i tassi, è cambiato il rating del nostro debito sovrano, ma non sono cambiate le caratteristiche principali che connotano questo particolare titolo di stato indicizzato all’inflazione italiana: cedola semestrale calcolata sul capitale rivalutato, rivalutazione del capitale corrisposta unitamente alle cedole ogni sei mesi, capitale nominale garantito a scadenza anche in caso di deflazione, premio fedeltà per chi acquista in emissione e conserva il titolo fino a scadenza.

Nel corso degli anni sono cambiate le scadenze, sono ovviamente cambiati i tassi, è cambiato il rating del nostro debito sovrano, ma non sono cambiate le caratteristiche principali che connotano questo particolare titolo di stato indicizzato all’inflazione italiana: cedola semestrale calcolata sul capitale rivalutato, rivalutazione del capitale corrisposta unitamente alle cedole ogni sei mesi, capitale nominale garantito a scadenza anche in caso di deflazione, premio fedeltà per chi acquista in emissione e conserva il titolo fino a scadenza.

Questa sedicesima edizione verrà certamente ricordata per alcune peculiarità che l’hanno contraddistinta. In primo luogo, questa emissione ha avuto una speciale destinazione, poiché quanto raccolto dallo Stato sarà interamente destinato a finanziare i recenti provvedimenti del Governo per fronteggiare l’emergenza Covid-19, a sostenere la sanità, la tutela dell’occupazione e gli interventi per le imprese.

In seconda battuta, per la prima volta dalla nascita dei BTP Italia, chi deterrà questo titolo fino a scadenza si vedrà riconosciuto un premio fedeltà dello 0,80% e non dello 0,40%. Questo fattore ha senza dubbio avuto degli effetti a livello mediatico e ha contribuito a spingere i risparmiatori nostrani a ritornare in filiale o ad accedere al proprio internet banking per impiegare la propria liquidità. Va detto che questo premio fedeltà, pur rappresentato un plus, aggiunge rispetto alle precedenti edizioni solamente uno 0,08% di rendimento annuo lordo. Anche il tasso cedolare offerto, l’1,40%, è in linea con la curva dei rendimenti di tutti gli altri BTP Italia presenti sul mercato.

Difficile quindi comprendere da un’unica motivazione il successo di questa emissione, ma, senz’altro, esistono diversi elementi che hanno contribuito a raccogliere la cifra storica di 22.297 milioni di euro e a decretare il maggior tasso di partecipazione degli investitori retail (62,77% contro una media storica del 48,75%). Fino a questo momento l’edizione che aveva avuto più riscontri era stata la quinta, nel novembre 2013, con un ammontare di debito sottoscritto pari a 22.271 milioni di euro. Un altro dato che fa riflettere sulla non ordinarietà della raccolta riguarda il fatto che dal 2014 ad oggi, in nessun caso erano stati sottoscritti più di 10 miliardi.

Il fatto che il debito raccolto avesse un fine concreto e legato all’emergenza Covid ha creato un effetto di partecipazione più patriottica di quanto non accada in condizioni normali. In secondo luogo, il premio fedeltà raddoppiato, più a livello psicologico che di rendimento netto, ha rappresentato una forte spinta per il piccolo investitore. In terza battuta, la visibilità mediatica, anche per i due punti appena citati, è stata maggiore del solito sia a livello di propaganda diretta, ad esempio sulle reti televisive, sia a livello delle banche presso le quali l’obbligazione era sottoscrivibile.

Inoltre, anche considerata la tempistica dell’emissione in parallelo con l’inizio della cosiddetta fase due, un’eventuale sottoscrizione del BTP Italia potrebbe essere stata un’occasione per tanti piccoli investitori, dopo due mesi abbondanti di lockdown, per tornare a parlare di persona con il proprio interlocutore bancario della propria situazione del portafoglio. Da ultimo, per spiegare l’alto tasso di partecipazione retail, occorre precisare che non in tutte le precedenti emissioni erano stati dedicati tre interi giorni di raccolta senza che fosse prevista una chiusura anticipata. Sempre a tal proposito, è doveroso sottolineare come non tutta la domanda degli investitori istituzionali sia stata soddisfatta; il controvalore emesso per gli istituzionali è stato pari a 8.300 milioni di euro a fronte di un totale richiesto pari a 19.547 milioni di euro (coefficiente di riparto pari a circa il 42,5 per cento).

Un altro fattore che connoterà questa sedicesima edizione del BTP Italia è dato dal fatto che esso sarà fra gli elementi che contribuiranno a far aumentare in modo importante il debito pubblico italiano e a portare il rapporto debito pubblico/PIL sopra il 150%, come non accadeva dagli anni venti dello scorso secolo.

Immagine di copertina: Photo by Miguel Á. Padriñán from Pexels

- Mercati valutari e banche centrali: un anno in tabella - 13 Gennaio 2025

- Mercati valutari e Banche Centrali: il tabellone - 12 Gennaio 2024

- Mercati valutari e Banche Centrali: bilancio annuale - 6 Gennaio 2023