- 8 Dicembre 2022

- Posted by: Luca Lupotto

- Categoria: Articoli e Interviste, In Evidenza, Strategie di Investimento

Investire in obbligazioni. Per molti italiani che si sono avvicinati al mondo degli investimenti prima del cambio di secolo, è stato il principale metodo di mettere a reddito i propri risparmi. Dopo l’apnea dei tassi nel 2021 – anche sotto lo 0% – ora i rendimenti obbligazionari sono ampiamente positivi su tutte le scadenze.

Ci sembra importante quindi riprendere in questo articolo i due concetti alla base dell’investimento: il rischio e il rendimento.

Dopo un accenno alle voci di rischio correlate all’investimento in obbligazioni, approfondiamo l’aspetto del rendimento al di là del mero tasso cedolare, con il calcolo del TRES (Tasso di Rendimento Effettivo a Scadenza) e con le curve di isorendimento.

Il rischio nell’investimento obbligazionario

Come si accennava, in Italia l’investimento in obbligazioni è da decenni largamente utilizzato e conosciuto dai risparmiatori, sebbene la percezione del rischio di questo tipo di strumenti finanziari non sia sempre chiaro al 100%. Certamente si va affinando con l’incremento dell’educazione finanziaria e dell’informazione finanziaria, a cui cerchiamo di contribuire nell’ambito delle attività di consulenza.

Iniziamo ad elencare i principali rischi, in attesa di dedicare uno spazio specifico a come riconoscerli e limitarli. Fino addirittura in alcuni casi a renderli ininfluenti grazie ad una adeguata pianificazione.

- Rischio emittente

- Rischio tassi di mercato

- Rischio liquidità

- Rischio reinvestimento cedole

Le obbligazioni rappresentano un prestito, quindi acquistando un’obbligazione si stanno di fatto prestando soldi all’emittente dei “bond” (sia esso uno Stato, un ente pubblico o un’azienda privata). Il prestito verrà rimborsato dall’emittente con gli interessi che sono generalmente rappresentati dalle cedole pagate nel corso del periodo. Il rischio emittente riguarda per l’appunto l’affidabilità dello stesso a far fronte ai propri impegni finanziari, evitando eventi di default che potrebbero compromettere il rimborso anche totale del prestito.

Come calcolare il rendimento delle obbligazioni

Passiamo agli aspetti positivi: il rendimento ottenibile investendo in obbligazioni. Oggi per semplicità ci riferiamo alle obbligazioni a tasso fisso, caratterizzate da una cedola prefissata all’emissione;

Useremo come esempio per le analisi un titolo di Stato italiano a tasso fisso, il sempreverde BTP, nella sua emissione Btp Tf 1,60% Gn26 Eur (nel link alla scheda di BorsaItaliana si trovano ulteriori dettagli utili). Buono del Tesoro Poliennale emesso nel 2016, in valuta Euro, con:

- Cedola Tasso Fisso 1,60%: la sua cedola è pari al 1,60% su base annua, pagato in due tranche semestrali. Se si comprano 10.000€ nominali si riceveranno sul proprio conto corrente, ogni 1/6 e 1/12, circa 80€ (a cui applicare la tassazione, pari al 12,50% per il regime amministrato italiano) fino alla data di scadenza compresa.

- Data di scadenza 1 Giugno 2026

- Prezzo di mercato che varia in base alle quotazioni: in data 1 dicembre il prezzo di chiusura sul MOT di Borsaitaliana è stato di 95,72€

Il rendimento annuo in fase di emissione a prezzo 100€ è facilmente identificabile: 1,60% lordo. Invece per calcolare il rendimento da oggi alla scadenza è necessario affidarsi ad un calcolo più complesso, che prende in considerazione le date di calendario, il prezzo attuale, il rimborso e i flussi di cassa ricevuti a ciascuna scadenza per le cedole. Per fortuna ci vengono in aiuto i computer, per esempio con le formule Excel (con la formula REND oppure TIR.X) o con software appositi.

Il Tasso di Rendimento Effettivo a Scadenza

Si parla così di TRES, tasso di rendimento effettivo a scadenza (o YTM, Yield to Maturity all’inglese) che è il tasso annuo percentuale composto che un risparmiatore otterrebbe acquistando l’obbligazione a mercato e mantenendola fino alla scadenza.

Si tratta della migliore approssimazione possibile del rendimento atteso. Alla base è l’ipotesi implicita nella formula che le cedole vengano reinvestite allo stesso rendimento (e questo dà luogo al “rischio” di reinvestimento citato in precedenza).

A differenza dell’investimento azionario, in cui i prezzi futuri sono del tutto ignoti, il prezzo futuro di un’obbligazione, almeno alla data di scadenza, è noto (fatto salvo il rischio emittente) e quindi il TRES è precalcolabile!

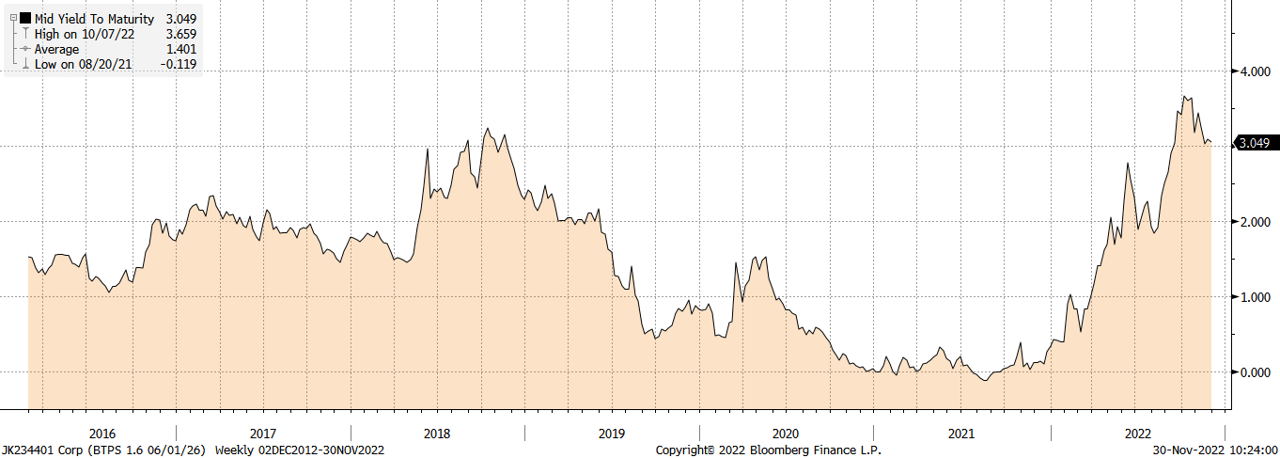

Il grafico raffigurato, sempre relativo al BTP 2026, non si riferisce al mero prezzo, bensì al rendimento, rendendo così più chiara la dinamica del rendimento e permettendo il confronto tra obbligazioni con cedole differenti ma medesima scadenza. E’ ad esempio su questo tipo di valori che si calcolano gli “spread” di rendimento tra bund e btp decennali.

Nota bene: la tassazione. Senza dilungarsi, l’aliquota sulle plusvalenze dei redditi da capitale è pari al 26%, con l’eccezione dei Titoli di Stato ed equiparati per i quali si ferma al 12,50%. Questo può essere tenuto in considerazione nel calcolo, distinguendo così tra TRES al netto della tassazione e TRES lordo. Gli istituzionali che trattano i titoli al lordo ragionano su questi valori, espressi per esempio dalla funzione Graph Yield di Bloomberg dell’immagine precedente.

Una “chicca” fai da te: le curve di isorendimento

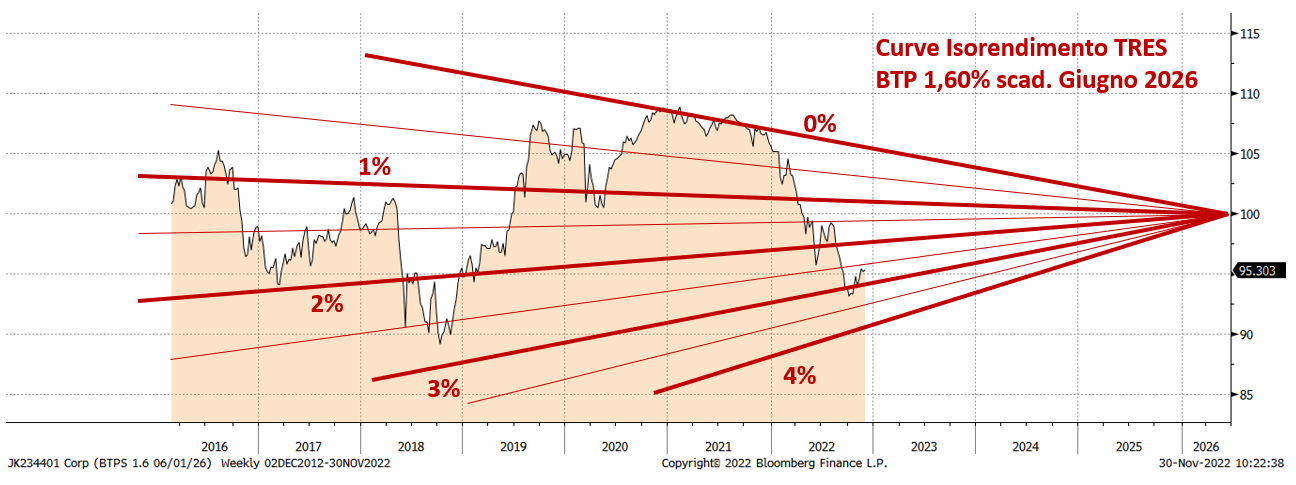

In assenza di un grafico dei rendimenti, di difficile reperibilità, si possono anche raffigurare i TRES di una obbligazione direttamente sul grafico del prezzo (vedi immagine). Questa attività è estremamente interessante per capire come il TRES si modifica in relazione a diversi livelli di prezzo e di distanza dalla data di rimborso. Sono le cosiddette curve di isorendimento (quasi delle rette).

Una curva di isorendimento unisce tutti i prezzi che nel corso del tempo permetterebbero – se si eseguisse l’acquisto di un bond a quel prezzo in quella data – di conseguire un medesimo TRES. Sul grafico abbiamo disegnato le curve pari a 0%, 1%, 2%, 3% e 4% oltre a righe più sottili per i mezzi punti.

Nel caso specifico, in corrispondenza del prezzo attuale il TRES netto a scadenza risulta essere intorno al 2,6%, tra la riga sottile del 2,5% e quella più spessa del 3%. Un medesimo rendimento a scadenza si sarebbe potuto ottenere a fine 2018, acquistando il BTP a un prezzo di 90€. Se invece si fosse acquistato a inizio 2019 al medesimo prezzo attuale il TRES sarebbe stato solo del 2%.

Osservazioni conclusive

In conclusione, tutte le rette convergono al prezzo di rimborso 100 nella data di scadenza; più ci si avvicina a quest’ultima e più il prezzo – a parità di altri fattori – tenderà ad avvicinarsi a 100.

Da questo grafico si può anche intuire visivamente come possa incidere diversamente il rialzo o ribasso dei tassi di riferimento a secondo della duration o più semplicemente della durata residua del titolo. Ma questo è un altro argomento…

Come disegnare le curve di isorendimento? Ricavando con le formule excel il prezzo al quale si riferisce un determinato TRES di cui si vuole tracciare la curva e unire il punto al livello 100 alla data di scadenza. Per una maggiore precisione, soprattutto in caso di date lontane (non sono rette ma curve) si può ripetere su una o più date differenti e unire i punti.

Buon disegno e buona ricerca di rendimenti!

- Pianificazione Finanziaria Familiare: intervista a Luca Lupotto - 5 Agosto 2024

- Come investire secondo i tuoi obiettivi: rendita o accumulo? - 28 Agosto 2023

- Investimenti in pleasure assets: Whisky, maneggiare con cautela. - 13 Giugno 2023