- 12 Gennaio 2024

- Posted by: Luca Ambrisi

- Categoria: Articoli e Interviste, In Evidenza

Gli effetti della lotta all’inflazione iniziano a essere tangibili

Dopo un 2022 molto complesso sotto tanti punti di vista, il 2023 si è chiuso in modo positivo per i mercati finanziari globali. Le performance di portafoglio sono state supportate da un recupero dei maggiori indici azionari, con la sola grande eccezione di quelli cinesi, e da una risalita dei corsi obbligazionari, grazie ad un quarto trimestre brillante, generata da aspettative di tagli dei tassi da parte della Federal Reserve nel 2024. La lotta all’inflazione messa in atto da quasi tutte le banche centrali del mondo avviata nel 2022 ha cominciato a produrre gli effetti sperati. Politiche restrittive a base di continui rialzi dei tassi sono state il leitmotiv dell’ultimo biennio, unite ai timori di non riuscire a tenere sotto controllo l’ondata di rincari. I dati dei vari uffici di statistica nazionale hanno evidenziato sensibili miglioramenti sul fronte inflattivo e i dati macro sulla crescita economica per il momento sembrerebbero scongiurare forti e improvvise cadute del PIL.

Primi tagli dei tassi in Sud America e nell’Europa dell’Est

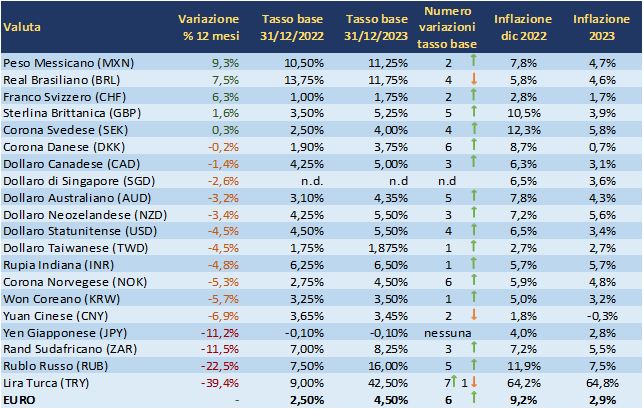

L’anno che si è appena chiuso è stato caratterizzato da Banche Centrali molto attive a livello globale con l’intento di far scendere l’inflazione riportandola verso i livelli target. Considerando un paniere molto vasto di Banche Centrali, nel corso del 2023 sono stati registrati 160 rialzi dei tassi a fronte di 81 tagli, con un trend che ha iniziato a invertirsi nel secondo semestre in cui le misure espansive hanno iniziato a prevalere rispetto a quelle restrittive, soprattutto in alcune aree come il Sud America (es. Brasile, Cile, Perù) e l’Europa dell’Est (es. Polonia, Repubblica Ceca, Ungheria). Nel 2022, considerando gli stessi paesi, vi era stata una nettissima prevalenza di rialzi, 361, a fronte di soli 17 ribassi. Gli effetti delle politiche monetarie e l’andamento dell’inflazione hanno chiaramente influito sugli andamenti dei corsi valutari. Questi fattori, uniti a elementi politici ed economici interni, hanno portato a variazioni anche di notevole entità. Nella tabella che segue (fonte Bloomberg) vengono riportate le performance degli ultimi dodici mesi delle venti valute più scambiate a livello globale nei confronti dell’euro.

Elaborazione Alfa: la colonna “Variazione % 12 mesi” indica l’entità dell’apprezzamento o del deprezzamento della valuta rispetto all’euro. I valori dell’inflazione si riferiscono alla variazione anno su anno dell’indice dei prezzi di riferimento per ciascun paese; sono stati utilizzati i dati più recenti disponibili, rilasciati per quasi tutti i paesi o a novembre o a dicembre 2023, con la sola eccezione della Nuova Zelanda (dati aggiornati a settembre 2023).

Peso messicano e real brasiliano ancora sugli scudi, franco svizzero sul podio

Facendo un resoconto annuale del mercato dei cambi, così come era accaduto nel 2022, i best performer sono peso messicano (+9,26%) e real brasiliano (+7,46%).

La ragione di questo successo sta nella pronta risposta delle rispettive banche centrali di alzare i tassi con molto tempismo, riuscendo a controllare l’inflazione ben prima degli altri paesi. Inoltre, a differenza di tante altre valute, per gli investitori i tassi reali sono ampiamente positivi poiché i tassi base sono di gran lunga superiori all’inflazione. In Messico, infatti, il tasso base è del 11,25% a fronte di una crescita dei prezzi ridottasi al 4,70% su base annua mentre in Brasile tali valori sono pari al 11,75% e al 4,60%.

Il Banco Central do Brasil (BACEN) ha iniziato a tagliare i tassi da agosto e ha già effettuato quattro ribassi per un totale di 200 punti base; tali misure espansive, solitamente negative per il cambio, non hanno dato luogo a cali significativi del real, mettendo in luce l’ampio margine di manovra ancora a disposizione dell’istituto centrale brasiliano.

Sul podio finisce anche il franco svizzero (+6,30%) che in scia a quanto fatto nel 2022 ha continuato a rafforzarsi sull’euro, con il cambio EUR/CHF in area 0,93 ai minimi dall’introduzione della moneta unica nel 2002 (escludendo il crollo giornaliero del 15 gennaio 2015). Nel caso della divisa elvetica, moneta rifugio per eccellenza, hanno giocato a favore lo scenario internazionale in deterioramento dopo l’inizio del conflitto in Medioriente.

Sterlina poco mossa, dollaro debole nel terzo trimestre

Tra le poche valute a chiudere positivamente il 2023 c’è il pound (+1,6%). Sebbene la Bank of England (BoE) sia stata piuttosto attiva con 5 rialzi dei tassi (corrispondenti a 175 punti base) e sia riuscita a riportare l’inflazione a livelli più rassicuranti rispetto ai valori di dodici mesi fa in cui aveva pericolosamente superato la doppia cifra, le oscillazioni della sterlina nei confronti dell’euro sono state molto contenute. Il cambio EUR/GBP si è mosso in un range ristretto sempre compreso fra 0,85 e 0,90.

Complice un terzo trimestre debole, l’anno si chiude in sordina per il dollaro (-4,45%), con il cambio EUR/USD tornato al momento sopra 1,10 come reazione alle aspettative di tagli dei tassi importanti nel 2024 da parte della FED. Qualora queste previsioni dovessero essere disattese, anche per via di un’inflazione USA condizionata da dati sull’occupazione, sui consumi e sul PIL ancora piuttosto forti, il biglietto verde ha tutte le possibilità di tornare velocemente ad apprezzarsi, riportando il cambio in area 1,05. Inoltre, attualmente gli USA godono rispetto alla zona euro di tassi nominali (5,50% vs 4,50%) e di tassi reali (2,10% vs 1,60%) più elevati, fattore che potrebbe favorire il dollaro rispetto all’euro nei prossimi mesi qualora le rispettive Banche Centrali lasciassero immutati i tassi odierni.

Continua l’agonia dello yen

Non esce dall’impasse la valuta del Sol Levante, pesantemente condizionata da una Bank of Japan sempre impegnata a sostenere una politica monetaria ultra-espansiva. L’unicità della strategia monetaria in questo contesto economico globale caratterizzato da un’inflazione elevata ha reso la divisa nipponica poco interessante per gli investitori stranieri e ne ha via via incentivato il deprezzamento a partire dalla primavera del 2020 e portando il cambio EUR/JPY (grafico) abbondantemente sopra 160. Il cross si è avvicinato, pur senza superarlo, al massimo storico del 2008. Se nel corso del 2022 lo yen aveva perso il 7,20% nei confronti dell’euro, il 2023 si è rivelato essere ancora peggiore (-11,24%).

Il neo-governatore Kazuo Ueda subentrato in febbraio non ha fornito i segnali forti che i mercati si sarebbero aspettati dando sostanzialmente continuità all’operato del suo predecessore Haruiko Kuroda. Benché continui a permanere lo stesso dubbio, vale a dire quanto a lungo il Giappone sarà in grado di concedersi il lusso di tassi sottozero, occorre sottolineare due elementi a sostegno della BoJ. Il primo è che l’area asiatica, in questo momento, ha un’inflazione più contenuta, con l’ultima lettura di dicembre dell’inflazione cinese che ha addirittura segnato una discesa dei prezzi su base annua (-0,30%); il Giappone, senza toccare i tassi, in dodici mesi ha ridotto la sua inflazione dal 4% al 2,9%. Il secondo elemento è relativo al fatto che il paese nipponico sia un grande esportatore; un cambio debole sostiene la crescita delle aziende che vendono i loro prodotti in tutto il mondo. Non a caso la borsa di Tokio ha chiuso il 2023 in modo molto positivo, facendo tornare i maggiori indici azionari giapponesi vicini ai massimi assoluti registrati nel dicembre 1989.

Fonte Bloomberg: candele mensili cambio EUR/JPY dal 1/1/2002 al 31/12/2023.

Fonte Bloomberg: candele mensili cambio EUR/JPY dal 1/1/2002 al 31/12/2023.

La lira turca rimane il fanalino di coda

Oltre al sopracitato yen, le valute che più hanno sofferto nel corso dell’ultimo anno sono state rand sudafricano (-11,47%), rublo russo (-22,47%) e la lira turca (-39,42%). Se per la moneta sudafricana i fattori dirimenti sono stati i dati sulla crescita economica poco soddisfacenti uniti a tassi di interesse non particolarmente allettanti per gli investitori esteri, il rublo, dopo un 2022 brillante, ha iniziato a sentire il peso di un’economia bellica, colpita da sanzioni internazionali e caratterizzata da entrate minori per via del calo dei prezzi di gas e petrolio.

La lira turca non si smuove dal fondo della classifica e, anzi, perde più terreno rispetto al 2022 in cui la svalutazione era stata “solo” del 26% contro l’euro; il cambio EUR/TRY in dodici mesi è salito in modo vertiginoso passando da 20 a 32. Per il momento, a nulla sono valsi i tentativi della governatrice Erkan subentrata in giugno di invertire la rotta: in un solo semestre i tassi sono stati portati dall’8,50% al 42,5%, ma la corsa dei prezzi non si è arrestata con l’inflazione che su base annua continua a essere prossima al 65%. Volendo però vedere il bicchiere mezzo pieno, dopo anni di politiche monetarie ritenute scriteriate dalla maggior parte degli economisti, la Turchia sta tornando a scelte più ortodosse e simili a quelle delle altre grandi economie internazionali, lasciando qualche speranza di ripresa per il l’anno che verrà.

2024: tra aspettative di tagli dei tassi, elezioni USA e timori di nuovi conflitti

Se l’anno che ci siamo lasciati alle spalle ha senza ombra di dubbio visto il tema della lotta all’inflazione al centro delle dinamiche finanziarie attraverso numerosi aumenti dei tassi, è altresì vero che a partire dal secondo semestre è stato introdotto in modo rilevante il tema benevolo di aspettative su futuri tagli.

Come detto, in alcune aree geografiche si sono già concretizzati alcuni ribassi che stanno aprendo la porta a una nuova fase delle Banche Centrali. Tuttavia, sebbene i dati sull’inflazione siano notevolmente migliorati rispetto a dodici mesi fa e il trend sia destinato a consolidarsi ulteriormente, permangono alcuni elementi di incertezza. Il conflitto scoppiato in Medioriente a ottobre rischia di allargarsi a macchia d’olio, coinvolgendo direttamente e indirettamente paesi ricchi di gas e petrolio. Una nuova fiammata degli idrocarburi potrebbe, infatti, ostacolare il lavoro dei banchieri centrali e potrebbe far spostare in là nel tempo i primi tagli della FED. Inoltre, il 2024 è anche l’anno delle elezioni americane, molto spesso capaci da catalizzare l’attenzione degli analisti finanziari, oltre ad avere un peso specifico per gli assetti di politica internazionale, che in questo momento contengono temi delicati come la guerra in Ucraina e il futuro di Taiwan.

- Mercati valutari e banche centrali: un anno in tabella - 13 Gennaio 2025

- Mercati valutari e Banche Centrali: il tabellone - 12 Gennaio 2024

- Mercati valutari e Banche Centrali: bilancio annuale - 6 Gennaio 2023