Articolo a cura di Stefano Simionato, Responsabile Ufficio Studi ALFA SCF

TEMA DEL MESE – SETTEMBRE 2019 – VERSO UN NUOVO QE

Lo ha ribadito più volte nelle ultime settimane e presto passerà all’azione. La BCE è pronta a nuove misure «molto accomodanti» per sostenere l’economia europea in flessione, rispondere alle mosse espansive delle altre principali banche centrali mondiali e raggiungere l’obiettivo dichiarato di un’inflazione vicina al 2%.

Con i tassi fissati ormai da anni a livelli pari a zero o addirittura negativi, la politica monetaria si sta sviluppando sempre di più tramite misure alternative, come il cosiddetto «Quantitative Easing». Il meccanismo di queste politiche straordinarie è noto: la banca centrale inietta liquidità extra nel sistema finanziario acquistando titoli obbligazionari dagli istituti di credito; in questo modo si augura di incentivare la «trasformazione» della liquidità ricevuta da questi ultimi in prestiti a favore di famiglie e imprese. La maggiore disponibilità di crediti nell’economia reale dovrebbe infine stimolare investimenti e consumi e dare un impulso alla crescita e all’inflazione.

A quasi cinque anni dal lancio del primo piano straordinario di acquisti da parte dell’istituto di Francoforte, e a poche settimane da un probabile «Quantitative Easing 2», è ora interessante cercare di comprendere l’effetto concreto che queste politiche hanno generato e ragionare sulle potenzialità e i rischi di nuove misure accomodanti.

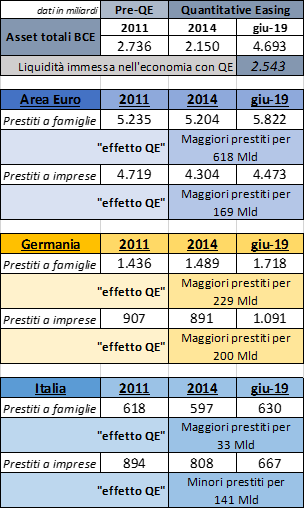

Come evidenziato dalla tabella, negli ultimi cinque anni e mezzo, il bilancio della BCE (che negli anni precedenti al QE si stava contraendo) è cresciuto di circa 2,5 Trilioni di Euro. A tanto ammontano gli acquisti messi a punto dall’istituto sotto la guida di Mario Draghi.

Nello stesso periodo, nell’area Euro, il livello di prestiti alle famiglie è cresciuto di circa 600 miliardi e quello dei prestiti alle imprese di circa 170 miliardi. Il Quantitative Easing sembra dunque aver invertito la tendenza alla contrazione dei crediti che si notava negli anni precedenti; tuttavia solo una frazione della liquidità immessa nel sistema è poi effettivamente arrivata all’economia reale. E peraltro, solo una minima parte è finita nelle tasche delle imprese (i cui investimenti dovrebbero sostenere la crescita e lo sviluppo nel lungo periodo).

Un’analisi di maggiore dettaglio ci porta inoltre a osservare che l’incremento dei prestiti si è in realtà concentrato più che altro nei paesi dell’area «core». In Germania, la crescita dei finanziamenti all’economia reale è stata discretamente positiva. In paesi periferici come l’Italia, al contrario, le misure di politica monetaria non hanno interrotto il trend di riduzione del credito alle imprese.

Questi dati sembrano quindi evidenziare che la liquidità immessa nel sistema, più che arrivare come sperato all’economia reale, si sia «fermata» nei conti correnti delle banche oppure sia stata impiegata in titoli di stato. Tra l’inizio del 2015 e il giugno 2019 lo spread tra i titoli di stato portoghesi e quelli tedeschi si è ridotto ad esempio da 200 a 80 punti base, e nel corso di questo periodo il rendimento di buona parte dei titoli governativi europei è sceso in territorio negativo.

Insomma, non si può dire che il QE sia stato un fallimento: ha contribuito a invertire il trend recessivo in corso nei primi anni del decennio e ha dato ossigeno ai paesi (come l’Italia) maggiormente coinvolti nella crisi dei debiti sovrani. Nello stesso tempo, però, non si può dire nemmeno che sia stato un successo. Il suo effetto sull’economia reale è stato al momento sicuramente molto al di sotto delle aspettative. Ovviamente conscia di questi numeri, la banca centrale ora sta verosimilmente mettendo a punto un nuovo piano di acquisti simile a quello lanciato a inizio 2015.

E’ improbabile che il secondo QE possa avere un effetto sull’economia reale tanto maggiore del primo. Con queste misure, però, la BCE probabilmente intende da un lato evitare di indebolire l’export con apprezzamento eccessivo dell’Euro in una fase in cui le altre banche centrali si stanno dimostrando accomodanti; dall’altro dare ulteriore tempo ai governi affinché mettano a punto quelle riforme strutturali necessarie per portare avanti il progetto europeo. Non si tratta di una politica priva di rischi: la sempre maggiore liquidità potrebbe infatti avere effetti indesiderati di lungo termine, come un’inflazione oltre i livelli target o la creazione di una bolla sul mercato obbligazionario.

- Manuale sui Certificates - 10 Maggio 2023

- Minusvalenze in scadenza? Come recuperarle - 6 Ottobre 2022

- 2021 inflazione, 2022 stagflazione? - 1 Ottobre 2021