- 4 Maggio 2018

- Posted by: UFFICIO STUDI

- Categoria: Articoli e Interviste

Articolo a cura di Stefano Simionato, Responsabile Ufficio Studi ALFA SCF, estratto dal report mensile ALFA&BETA di Maggio 2018 riservato ai clienti (scarica qui i report ALFA&BETA Sintesi).

Articolo a cura di Stefano Simionato, Responsabile Ufficio Studi ALFA SCF, estratto dal report mensile ALFA&BETA di Maggio 2018 riservato ai clienti (scarica qui i report ALFA&BETA Sintesi).

TEMA DEL MESE – MAGGIO 2018 – IL SISTEMA BANCARIO DUE ANNI DOPO LA CRISI

Tra la fine del 2015 e il primo trimestre 2016, l’intero sistema bancario europeo andò in crisi. L’introduzione della direttiva BRRD e del principio del «bail-in» misero a nudo la fragilità patrimoniale di alcuni gruppi bancari, alimentando la sfiducia generale nei confronti del settore. Tra luglio 2015 e febbraio 2016 l’indice Eurostoxx Banks perse oltre il 50% e subirono una pressione particolare le banche italiane. L’indice FTSE Italia All-Share Bank registrò un calo di oltre il 60% in pochi mesi e qualcuno parlò anche di una possibile nuova recessione in arrivo. Le banche del nostro paese erano infatti quelle che presentavano i numeri peggiori quando si parlava di requisiti di capitalizzazione e di attivi «deteriorati».

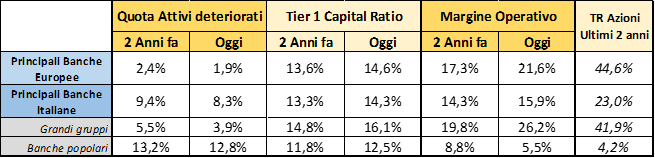

In un sistema finanziario come quello europeo, in larga misura dipendente dagli intermediari bancari, l’intera economia è correlata in qualche modo allo stato di salute degli istituti di credito. Oggi, oltre due anni dopo quel periodo di grande crisi, è quindi interessante osservare «a freddo» le attuali condizioni del sistema bancario e confrontarle con i dati di due anni fa. Consideriamo allora innanzitutto i due parametri di bilancio più discussi durante i giorni della crisi: il Tier 1 Capital Ratio (indicativo della solidità di una banca in termini di capitale) e la quota di attivi «deteriorati», ossia i prestiti dalla riscossione incerta.

I dati di bilancio relativi all’esercizio 2017 per il campione di banche selezionate* mostrano, sia a livello continentale che a livello nazionale, un miglioramento per entrambi i parametri: la quota di attivi a rischio è in calo e la solidità patrimoniale è maggiore. Inoltre, gli stessi bilanci mettono in evidenza un miglioramento anche dal punto di vista operativo, con margini mediamente in buona crescita rispetto al 2015.

Oggi come due anni fa, però, le banche italiane sembrano generalmente più fragili. A pesare sono ancora soprattutto i famigerati «non-performing loans». La quota di attivi deteriorati, per gli istituti nazionali, rimane quattro volte superiore a quella media continentale. Tutto ciò di fianco a una patrimonializzazione leggermente peggiore e a margini operativi più ridotti.

Un’analisi di maggiore dettaglio dei numeri del nostro sistema bancario, tuttavia, mette in evidenza come le maggiori difficoltà risiedano tra gli istituti «popolari». I grandi gruppi bancari nazionali hanno sì una quota di attivi «in pericolo» maggiore rispetto alla media europea, tuttavia hanno anche requisiti di capitale più solidi (anche grazie ad alcuni aumenti di capitale messi a punto proprio nell’ultimo biennio) e ottimi margini operativi. I principali gruppi «popolari», al contrario, hanno una quota di attivi deteriorati ancora vicina ai livelli critici di due anni fa, hanno una patrimonializzazione peggiore e margini operativi bassi e in calo rispetto al 2015.

La crisi di due anni fa, in pratica, è stata per molti istituti un’occasione per accelerare i piani di ristrutturazione già in corso dopo la crisi del 2008. La patrimonializzazione dei grandi gruppi, italiani e non, quindi oggi è mediamente rassicurante e il livello di attivi «a rischio» non sembra preoccupante. La redditività delle banche è inoltre in crescita rispetto al recente passato. La reazione positiva del settore, come detto, ha però coinvolto solo marginalmente le banche popolari italiane. Qualche miglioramento nell’ultimo biennio anche per questo segmento probabilmente c’è stato, ma non abbastanza significativo da poter definire risolta la crisi. Per un’economia come quella italiana, ricca di piccole imprese, tutto ciò è stato e probabilmente sarà ancora, un freno alla crescita.

Notiamo per finire come le performance di borsa delle azioni bancarie negli ultimi 24 mesi riflettano chiaramente la situazione appena descritta.

* Banche europee: 12 maggiori gruppi continentali per capitalizzazione (Santander, BBVA, Caixa, BNP Paribas, Credit Agricole, Natixis, Societé Generale, Deutsche Bank, Commerzbank, KBC, ABN Amro, Erste Bank). Banche italiane: 4 maggiori gruppi per capitalizzazione (Unicredit, Intesa Sanpaolo, Fineco e Mediobanca) e maggiori quattro istituti di banche popolari (Banco BPM, UBI, BPER, Banca Popolare di Sondrio). Dati medi, non ponderati. Fonte: Bloomberg.

Immagine di copertina “Designed by Freepik”

- Manuale sui Certificates - 10 Maggio 2023

- Minusvalenze in scadenza? Come recuperarle - 6 Ottobre 2022

- 2021 inflazione, 2022 stagflazione? - 1 Ottobre 2021