- 4 Marzo 2022

- Posted by: ALFA SCF

- Categoria: Articoli e Interviste, In Evidenza

“Alla fine è sempre meglio comprare una casa!”. Sarà vero?

“Il mattone” è uno dei temi di investimento tra i più sentiti e, soprattutto in momenti come questo quando tornano a soffiare venti di guerra e i mercati flettono, sempre molto attuale.

Ci capita spesso di dibatterlo con clienti ed amici perché, soprattutto in Italia, è fortemente radicato il concetto che, quando si parla di investimenti “…alla fine è meglio prendersi una casa!”. Andrea Valenti, consulente patrimoniale ALFA SCF, tratta con spirito critico proprio di questo argomento, con il supporto di alcune analisi di Vittorio Perona, consulente associato ALFA SCF.

Proviamo in questo articolo a vedere se effettivamente questo concetto possa essere una tesi indiscutibile o lasci spazio a qualche elemento di dibattito.

Premessa doverosa, non ci riferiremo qui all’acquisto della prima casa, maggiormente legato alla sfera familiare e scelte di vita, né alla gestione professionale delle attività immobiliari che – per definizione – non è un tema di investimento ma un lavoro.

Da dove nasce questa radicata convinzione?

Nella cultura nazionale italiana l’investimento in immobili è stato una pietra miliare della crescita del Paese dal dopo guerra al terzo millennio. Chiunque abbia investito in immobili negli anni 50’ ha subito una forte rivalutazione del capitale dovuta a molteplici fattori:

- La fase di stabilità post II guerra mondiale ed il boom economico hanno fatto aumentare esponenzialmente le compravendite e i prezzi reali.

- Il reddito netto medio delle famiglie è cresciuto con più intensità rispetto alla curva dei prezzi immobiliari e questo ha permesso che una parte dei risparmi vi ci fosse allocata.

- L’accesso ad altre forme di investimento era più difficile (detenzione fisica dell’oro, investimenti mobiliari: i primi fondi risalgono a metà anni ’80)

A questo si aggiunge una componente emotiva, data dalla concretezza fisica dell’investimento, che si può vedere e toccare, e dallo status di ricchezza percepita assunto dal proprietario senza che questo sia percepito socialmente come ostentazione.

Com’è andato il mercato immobiliare?

Molti hanno ben presente l’andamento del mercato azionario, soprattutto nelle fasi di discesa, quando improvvisamente i titoli dei media cominciano a urlare panico e scrivere di miliardi bruciati.

In pochi però hanno evidenza dell’andamento dei prezzi medie del mercato immobiliare. Nel grafico elaborato dall’ISTAT viene riportato l’andamento del mercato immobiliare italiano:

Si nota come in realtà anche nella fase d’oro post-bellica ci siano stati alti e bassi e che quindi stiamo parlando di un mercato assolutamente volatile (cosa non sempre ben chiara nell’immaginario collettivo): il capitale non è propriamente “immobile”.

Continuiamo l’analisi venendo a tempi più recenti, iniziando dal mercato italiano che negli ultimi non è stato particolarmente brillante: anche se si diffondono più facilmente le storie del parente o amico che ha guadagnato, in realtà l’andamento medio il seguente. Sono 10 anni che i prezzi (medi) scendono in Italia.

Continuiamo l’analisi venendo a tempi più recenti, iniziando dal mercato italiano che negli ultimi non è stato particolarmente brillante: anche se si diffondono più facilmente le storie del parente o amico che ha guadagnato, in realtà l’andamento medio il seguente. Sono 10 anni che i prezzi (medi) scendono in Italia.

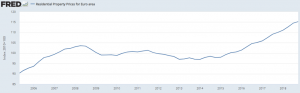

Nel medesimo arco temporale, si osserva a lato come si è comportato il mercato immobiliare europeo. In alcune aree del mondo si inizia a parlare addirittura di mercato immobiliare “in bolla”; l’Italia non si trova evidentemente in questa situazione, ma ricordiamo che quando scende il mercato globale, difficilmente quello già più fragile andrà in controtendenza.

Nel medesimo arco temporale, si osserva a lato come si è comportato il mercato immobiliare europeo. In alcune aree del mondo si inizia a parlare addirittura di mercato immobiliare “in bolla”; l’Italia non si trova evidentemente in questa situazione, ma ricordiamo che quando scende il mercato globale, difficilmente quello già più fragile andrà in controtendenza.

Ecco quindi serviti i due primi temi su cui dibattere:

- Primo, il mercato immobiliare è tutt’altro che immobile.

- Secondo, comprare un immobile, magari nella propria città natale, lascia aperto un problema di scarsa (se non nulla) diversificazione. Il cd rischio specifico, “all in” direbbero i giocatori di poker.

A questo si aggiungono la questione costi e l’effettivo rendimento dell’investimento.

I costi

All’immancabile storia del “cugino” che ha fatto l’affare della vita con un immobile, ci si complimenta comunque con “l’immobiliarista” chiedendosi però se non sia stata un caso fortunato visti i dati medi ufficiali delle compravendite sopra esposti e/o se abbia fatto davvero bene i conti.

Spesso infatti si dimentica che, oltre al prezzo di vendita e di acquisto, l’investimento immobiliare non è propriamente a costo zero.

Bisognerebbe quantificare (quando lo si chiede le risposte sono spesso vaghe) tra gli altri:

- Costi di transazione (acquisto e vendita), tra cui provvigione agenzia immobiliare, imposta di registro, spese notarili

- Ristrutturazione ed eventuale arredamento

- Assicurazioni

- Eventuale mutuo o finanziamento (spese, interessi, pratica)

Inoltre, c’è un altro rischio più difficile da quantificare ovvero la relativa “illiquidità dell’investimento”.

A lato i tempi medi di vendita: a meno che si abbia un capitale così importante che permetta l’acquisto di numerosi immobili in diverse nazioni, città e quartieri, spesso si concentra gran parte dei propri risparmi in uno o pochi investimenti immobiliari con i quali si dovrebbe azzeccare il momento di mercato per entrare ed uscire e l’area geografica (i prezzi si muovono in modo diverso nei diversi Paesi, ma anche all’interno della stessa città).

Inoltre gli immobili invecchiano e deperiscono, ci sono quindi costi di manutenzione da considerare, senza contare eventi catastrofici, solo parzialmente recuperabili attraverso scelte oculate in termini di assicurazione .

Il rendimento

“Tutto vero” molti dicono, “ma io l’immobile lo metto a rendita”.

Giusto! Parte integrante dell’investimento immobiliare è il fatto di mettere in affitto la porzione abitativa per ottenerne una rendita, in attesa di una potenziale vendita in plusvalenza.

Anche in questo caso non è sempre tutto semplice e lineare. Come primo aspetto bisogna considerare i costi di transazione (almeno per l’acquisto) visti in precedenza e valutare i rischi che si affrontano: bisogna trovare degli inquilini D.O.C. che paghino regolarmente e non contribuiscano ad anticipare il deperimento del nostro investimento.

In tutto questo semplice processo, quanto tempo ci “abbiamo speso”? Quanto vale un’ora del nostro tempo? Siamo proprio sicuri che, nonostante ci siano migliaia di professionisti ogni giorno alla ricerca di “affari”, il novello investitore immobiliare riesca a trovare una rara occasione semplicemente aprendo un sito internet o sfogliando un giornale?

La rendita è molto variabile per regione (vedi nella tabella qui di seguito) ma anche per città, quartiere, via, e si modifica inoltre nel tempo.

Secondo questi dati, se avessimo preso casa ad esempio in Piemonte, il rendimento medio lordo (senza considerare tutti i costi e le tasse) si potrebbe aggirare intorno al 7% annuo.

Il rendimento medio di un portafoglio bilanciato è stato negli ultimi 10 anni del 5,5% circa (al lordo della sola tassazione sulle rendite finanziarie), di seguito l’indice Fideuram dei fondi bilanciati: Insomma, l’immobiliare è e rimane un asset assolutamente interessante, molto affascinante per molti, oltre che ben tangibile, ed è da valutare con grande attenzione all’interno di un portafoglio di investimento ben diversificato.

Insomma, l’immobiliare è e rimane un asset assolutamente interessante, molto affascinante per molti, oltre che ben tangibile, ed è da valutare con grande attenzione all’interno di un portafoglio di investimento ben diversificato.

L’alternativa

Si può pensare però, per cercare quanto meno di ridurre alcuni dei rischi sopra esposti, di approcciarlo con strumenti quotati ed a basso costo come gli ETF immobiliari.

Ne esistono diversi quotati anche su Borsa Italiana che permettono al risparmiatore, con un unico “investimento”, di acquistare quote di decine di società immobiliari (REITS) che svolgono l’attività in modo professionale, in diverse aree geografiche, diversi settori (non esiste solo il residenziale, ma anche il commerciale, la logistica, etc..) e che permettono di ridurre il rischio specifico (si acquistano quote di migliaia di immobili) anche in termini geografici. Come ulteriore vantaggio sono immediatamente negoziabili.

Di seguito due esempi reali, che usiamo a titolo esemplificativo senza esplicitare i nomi degli specifici prodotti.

Il primo esempio è un ETF che replica l’indice GPR Global 100 Index, composto da 100 società immobiliari dei paesi sviluppati. Al costo dello 0,25% annuo possiamo investire in immobili in tutto il mondo.

Dal grafico vediamo che a livello globale negli ultimi 10y i prezzi medi sono saliti (non come in Italia) e non di poco (circa il 140%), con un rendimento annuo, al lordo solo della tassazione sulle rendite finanziarie (26%), del 14% circa.

Il secondo ETF replica invece l’indice FTSE EPRA/NAREIT Europe ex UK Dividend+ che raccoglie le investment trust (REIT) e le società immobiliari quotate dei paesi europei sviluppati ad esclusione del Regno Unito.

Anche in area euro i prezzi solo saliti, di un buon 10% circa all’anno e, al costo dello 0,40% (TER), si poteva accedere a centinaia di immobili in tutta Europa.

Il tutto con un inestimabile risparmio di tempo, senza particolari competenze immobiliari e…con molti problemi in meno da risolvere!

La differenza con il classico mattone è l’assenza della tangibilità fisica personale del bene, quella che dona una sensazione di sicurezza all’investimento “diretto”, ma che al tempo stesso come visto prima impedisce di effettuarne una valutazione immediata in termini di investimento.