- 16 Aprile 2024

- Posted by: ALFA SCF

- Categoria: Articoli e Interviste, In Evidenza, Rassegna Stampa

Andamento dei tassi e prospettive dei BTp sono l’argomento della diretta organizzata da Plus24 lunedì 15 aprile alle ore 12.30, andata in onda sul sito internet e sui profili social del Sole 24 Ore.

Sono intervenuti Mario Allegra (Responsabile investimenti di Alfa Scf) e Rocco Bove (head fixed income di Kairos Partners Sgr). Gli esperti spiegheranno come si potrà muovere il mercato obbligazionario nei prossimi mesi e come potranno reagire i BTp in vista degli appuntamenti in arrivo: dalla possibile procedura di infrazione della Commissione europea all’Italia per deficit eccessivo con il ripristino del Patto di stabilità, al giudizio sull’affidabilità del BelPaese da parte delle agenzie di rating (la prima sarà S&P il 19 aprile), all’atteso taglio dei tassi della Bce. Durante la diretta gli esperti rispondono anche alle domande del pubblico.

PLUS24 – USCITA DEL 13 APRILE

La redazione di Plus24, inserto del sabato del noto quotidiano Il Sole 24 Ore, ha analizzato con il supporto di ALFA SCF le diverse sfaccettature del rendimento obbligazionario nell’articolo dal titolo: “Bond. Sui titoli a tassi decrescenti attenzione all’abbaglio cedola iniziale” a firma di Andrea Gennai.

Si fa presto a parlare di rendimento di un un BTp – spiega l’autore – In realtà questa semplice parola nasconde numerose sfaccettature (il ragionamento vale per i titoli a tasso fisso in generale). Quando leggiamo che il BTp, o qualsiasi altro titolo di Stato, rende il 4 o il 5% bisogna capire cosa si intende esattamente. La distinzione più semplice ovviamente è quella tra rendimento lordo e netto e questo caso il senso appare intuitivo: Il rendimento netto depura lo strumento dalla tassazione.

[…]

Bisogna sempre considerare che le obbligazioni sono soggette a due tipi di tassazione: le cedole sono redditi di capitale e quindi sempre tassate alla fonte (per cliente retail in regime amministrato). Le variazioni del prezzo del bond, in positivo o negativo, sono invece considerate redditi diversi e quindi compensabili con altri redditi della stessa natura.

Dato che la tassazione sui redditi diversi dipende dallo zainetto fiscale di ciascun investitore, calcolare correttamente il rendimento netto di un bond non può essere generalizzato. Proprio per questo motivo i rendimenti dei bond vengono sempre rappresentati al lordo. I bond si dimostrano in questo momento storico un buono strumento per compensare le minusvalenze, perché con la forte salita dei rendimenti negli ultimi anni, i prezzi di molte obbligazioni sono sotto la pari.

[…]

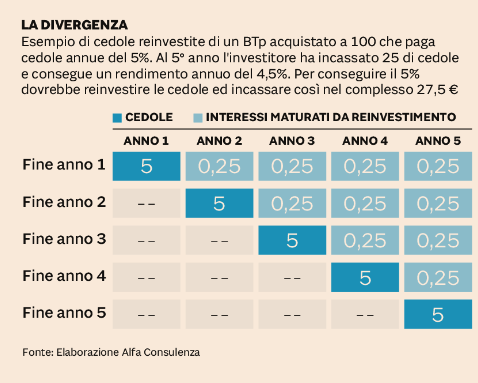

Come si può vedere il tasso di rendimento a scadenza rappresenta un calcolo complesso e anche molto personale, che dipende da molte variabili in ballo. Difficile quindi poter omologare il tutto con un numero valido per tutti i risparmiatori. La faccenda poi rischia di complicarsi ulteriormente con l’introduzione del tasso di rendimento effettivo a scadenza (Tres), che è quello che interessa maggiormente all’investitore e presuppone sempre una variabile non così scontata: ovvero il reinvestimento delle cedole.  Se io, ad esempio, acquisto un titolo a 100 che rende il 5% all’anno, alla fine dei 5 anni avrò incassato 25 (si veda tabella).

Se io, ad esempio, acquisto un titolo a 100 che rende il 5% all’anno, alla fine dei 5 anni avrò incassato 25 (si veda tabella).

Questa somma complessiva rappresenta circa un 4,5% di rendimento su base annua. Per raggiungere il mio obiettivo del 5% nel corso della vita devo aver investito le mie cedole sempre al tasso indicato. Operazione non scontata visto che molti investitori utilizzano le cedole per intascarle. Anche in questo caso attenzione quindi a quale rendimento si analizza.

Il tasso di rendimento effettivo a scadenza – spiega Mario Allegra, responsabile investimenti Alfa Scf – rappresenta una delle misure più idonee a quantificare la redditività di un investimento in titoli di debito poiché considera tutte le caratteristiche che contraddistinguono il titolo oggetto di analisi e le pone a confronto con l’esborso complessivo sostenuto per entrare in possesso del titolo. Il Tres supera i limiti insiti del tasso di rendimento nominale e nel tasso di rendimento immediato. In sostanza il tasso immediato considera solo il reddito staccato (cedole). Al contrario il Tres considera tutte le cedole fino a scadenza, i proventi ottenibili da loro reinvestimento allo stesso tasso, nonché i profitti/perdite da differenza tra valore di acquisto e rimborso.

- Il consulente finanziario indipendente: intervista ad Andrea Plevna - 5 Luglio 2024

- Settore tech cinese in ritardo rispetto al Nasdaq - 3 Giugno 2024

- Diretta Plus24: Alla ricerca di valore con titoli Value - 20 Maggio 2024