- 18 Agosto 2021

- Posted by: Giada Lucidi

- Categoria: Articoli e Interviste

Nuovo appuntamento a cura di Giada Lucidi con i settori azionari.

Questi i link degli articoli dei mesi precedenti:

I timori sulla ripresa economica sono palpabili: l’accelerazione dei contagi da variante Delta, al ritmo più elevato da fine maggio soprattutto in Giappone, Cina e Paesi limitrofi, ma anche negli USA; la delusione giunta sul fronte macroeconomico da alcuni dati cinesi e statunitensi; le rinnovate tensioni geopolitiche in Afghanistan; tutti questi elementi costituiscono fattori chiave alla base delle preoccupazioni, aggravati dalle autorità cinesi, che continuano ad annunciare nuove misure per la regolamentazione delle società tecnologiche.

In un contesto così particolare, i settori che si sono distinti maggiormente, nel periodo oggetto di analisi (dal 16/07/2021 al 13/08/2021), sono stati i Financials e i Materials; invece Consumer Discretionary e Telecom si sono rivelati essere i meno incisivi, anche se con performance comunque positive. Nonostante il periodo estivo possa portare a maggiore volatilità per una fisiologica riduzione degli scambi, si può invece notare che il range delle performance è stato contenuto con una conseguente minore deviazione standard settoriale. Se il settore energetico, nell’analisi periodale precedente, aveva sofferto, ora ha più che recuperato il gap.

Approfondendo lo studio per permettere una migliore diversificazione di portafoglio, con una conseguente diminuzione del rischio dello stesso, occorre guardare alle correlazioni periodali tra settori. Anche se la diversificazione non può garantire un profitto, né eliminare il rischio di subire una perdita dell’investimento, lo scenario ideale è quello di avere un mix di settori decorrelati.

Una correlazione uguale ad uno indica che due settori sono tra loro perfettamente fungibili, mentre numeri più bassi indicano una correlazione minore (tendente a zero in caso di totale decorrelazione), tale da permettere una costruzione del proprio portafoglio più evoluta e maggiormente diversificata.

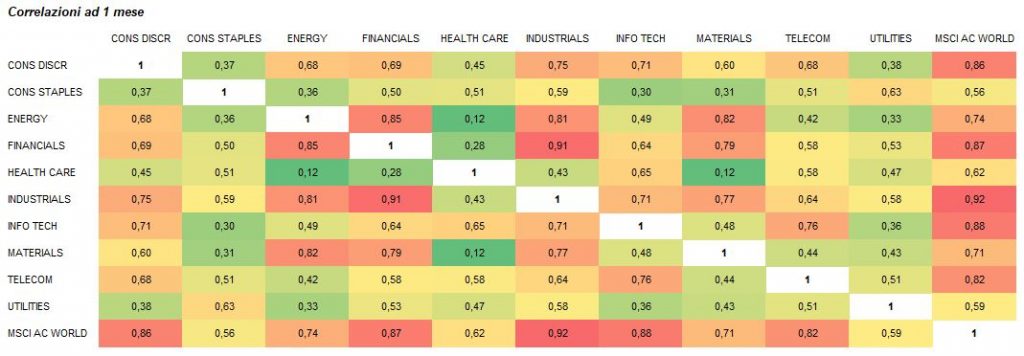

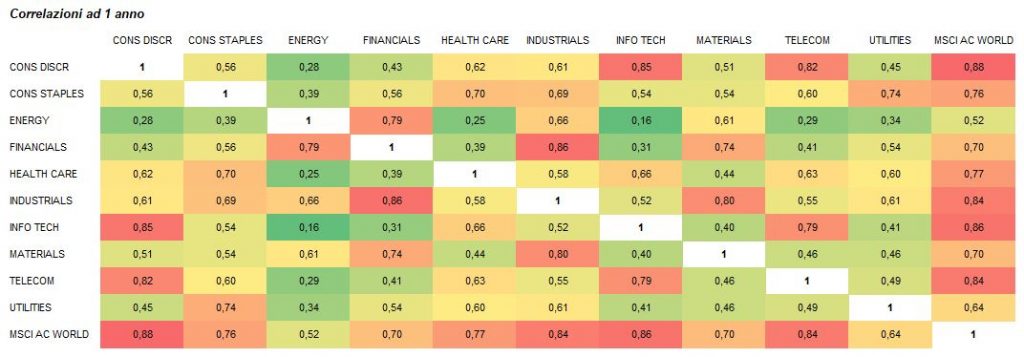

Sotto riportate, le tabelle che mostrano rispettivamente la correlazione tra i settori a livello globale ad un mese e ad un anno.

Dall’analisi di queste, emergono alcuni spunti interessanti:

- Consumer staples, Health Care e Utilities sono i settori che mediamente hanno le correlazioni più basse rispetto agli altri ed in modo più omogeneo; inoltre si sono abbassate nell’ultimo mese rispetto al periodo più lungo di un anno, mentre per i restanti risultano più alte. Da notare che questi settori sono anche quelli con volatilità più bassa (che si è abbassata ulteriormente negli ultimi trenta giorni) e che appaiono i più comprati in una fase recessiva del business cycle.

- Il settore Energy, ad un anno, sembra avere le correlazioni più basse rispetto agli altri (tranne che con i Financials), ma nell’ultimo mese le ha aumentate in modo significativo, soprattutto grazie ad una maggiore correlazione anche con Industrials e Materials; rimane comunque un settore molto disomogeneo.

- Il settore Information Technology ad un anno è decorrelato con quello Energy e correlato col Consumer Discretionary; nel breve periodo invece sale la correlazione con Energy (e Financials) e ciò può sembrare strano, ma negli ultimi trenta giorni in esame il range delle performance si è abbassato.

Riassumendo, i settori-rifugio abbassano le correlazioni con gli altri, favorendo una migliore diversificazione del portafoglio in questo momento, mentre il rapporto antitetico tra Information Technology ed Energy si è smorzato, riducendo la potenzialità di effettuare movimenti settoriali tali da diminuire il rischio complessivo di portafoglio.

- Nel 2022 potrebbe cambiare il vento per i settori - 20 Gennaio 2022

- Eurozona vs USA: un raffronto settoriale inevitabile - 18 Dicembre 2021

- Ciclo inflazionistico e settori: vincitori e vinti - 19 Novembre 2021