- 3 Dicembre 2021

- Posted by: Claudia Iachella

- Categoria: Articoli e Interviste

Come ogni fine anno che si rispetti, una rapida verifica delle minusvalenze eventualmente in scadenza può dar luogo a una semplice ma efficace ottimizzazione fiscale.

L’articolo a cura di Claudia Iachella, consulente patrimoniale ALFA SCF, ricorda gli strumenti finanziari coinvolti e il relativo trattamento di minus e plusvalenze.

Il 2021 sta per lasciare spazio ai buoni propositi del 2022 e prima di inebriarsi dell’atmosfera natalizia, come ogni anno in questo periodo, è ora di conguagli e compensazioni. L’area investimenti non ne è esente ed ecco dunque l’ultima occasione per controllare le minusvalenze in scadenza. Il 31/12 infatti scadono le minusvalenze realizzate nel 2017. Anche se quest’ultimo è stato un anno positivo e non ha comportato grandi shock, soprattutto se paragonato al 2020, può essere un’ottima occasione per recuperare le minus in scadenza e avvantaggiarsi sulle successive, magari più gravose.

Visto che l’aspetto fiscale degli investimenti pesa mediamente per circa un quinto sui profitti, considerando la tassazione agevolata delle obbligazioni governative al 12,50% e l’aliquota al 26% per gli altri strumenti, non può essere trascurato nelle performance di portafoglio. È consigliabile dunque verificare la situazione fiscale su tutti i dossier titoli e relative sotto-rubriche dei vari cointestatari del conto (se presenti), per poter beneficiare dello “sconto” sulla tassazione dei profitti.

È stato un anno florido finora, che ha donato mercati positivi e crescita piuttosto generalizzata, per cui è possibile trovare in molti portafogli posizioni in attivo. Attenzione però alle modalità ed alle tempistiche.

Il metodo più semplice e immediato per compensare le minusvalenze è quello di chiudere le posizioni che presentano utili rispetto al prezzo di carico entro il 27 dicembre, perché tra giorni festivi di chiusura della borsa e tempo tecnico di valuta (T+2 generalmente), la data registrata non deve essere successiva alla fine del mese.

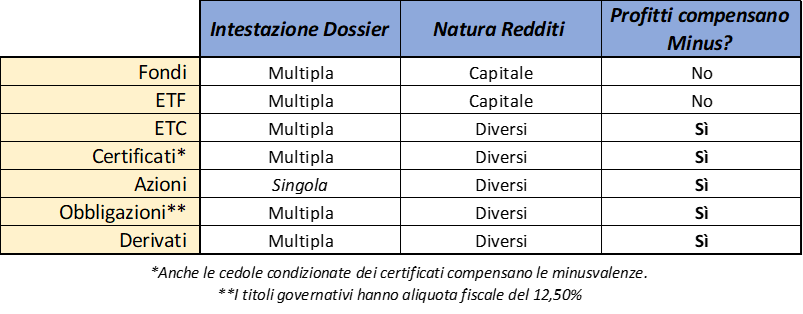

Inoltre, è da valutare con criterio ciò che è appropriato vendere a questo scopo, poiché non tutte le plusvalenze sono idonee a compensare. Nel nostro Paese vige un’evidente asimmetria a livello fiscale per cui, per ottenere il beneficio fiscale da minusvalenze generate da qualunque tipo di strumento, è necessario generare redditi diversi (i redditi da trading) e non redditi da capitale (redditi da cedole, dividendi, OICR). In altre parole, non compensano le minus i profitti derivanti da vendite di fondi ed ETF, ma solamente i profitti sui corsi di azioni, certificati (incluse cedole condizionate), ETC ed obbligazioni. Per quanto riguarda i bond, è consigliabile di procedere eventualmente prima con gli emittenti corporate e poi solo successivamente con i governativi, perché l’impatto fiscale sugli utili di questi ultimi è meno impattante vista la tassazione agevolata al 12,50%.

Inoltre, è da valutare con criterio ciò che è appropriato vendere a questo scopo, poiché non tutte le plusvalenze sono idonee a compensare. Nel nostro Paese vige un’evidente asimmetria a livello fiscale per cui, per ottenere il beneficio fiscale da minusvalenze generate da qualunque tipo di strumento, è necessario generare redditi diversi (i redditi da trading) e non redditi da capitale (redditi da cedole, dividendi, OICR). In altre parole, non compensano le minus i profitti derivanti da vendite di fondi ed ETF, ma solamente i profitti sui corsi di azioni, certificati (incluse cedole condizionate), ETC ed obbligazioni. Per quanto riguarda i bond, è consigliabile di procedere eventualmente prima con gli emittenti corporate e poi solo successivamente con i governativi, perché l’impatto fiscale sugli utili di questi ultimi è meno impattante vista la tassazione agevolata al 12,50%.

Infine, se si ha intenzione di vendere alcune posizioni in negativo a ridosso della fine dell’anno, è certamente auspicabile astenersi ed attendere i primi giorni di gennaio, per ottenere un ulteriore anno per il recupero della minusvalenza generata. Ciò comporterebbe di fatto far slittare la scadenza dal 31/12/2025 alla fine del 2026, per pochi giorni di attesa.

- Panoramica sui costi dei fondi - 10 Maggio 2022

- Controllo minusvalenze in scadenza - 3 Dicembre 2021

- Argento in corsa, tra oro e inflazione - 2 Settembre 2020