- 10 Novembre 2020

- Posted by: Giada Lucidi

- Categoria: Articoli e Interviste

Articolo a cura di Giada Lucidi per l’Ufficio Studi ALFA SCF

Il BTP Futura 2028 in collocamento

Il 6 novembre 2020 è stato emesso il BTP Futura (seconda emissione) di durata 8 anni e cedole pagate semestralmente in base ad una serie di tassi cedolari crescenti nel tempo (meccanismo step up). E’ sottoscrivibile dal 9 novembre e fino al 13, salvo chiusura anticipata dell’asta.

Sotto riportato uno schema esemplificativo del funzionamento

Il BTP Futura, riservato solo ai clienti finali e quindi non per istituzionali, è stato pensato ed emesso per finanziare le diverse misure messe in atto dal governo per fare fronte al perdurare della crisi derivante dall’epidemia: sostegno alle famiglie, tutela del lavoro, rafforzamento del sistema sanitario nazionale e sostegno alle imprese italiane.

L’elemento Premio fedeltà

Per poter allettare la platea dei sottoscrittori ed incentivare ad investire la liquidità degli italiani detenuta sui conti correnti, è stato previsto un premio fedeltà solo se si acquista il BTPf durante il periodo di collocamento e lo si conserva sino a scadenza. Il premio, pari al’1% del capitale investito, che potrà aumentare fino ad un massimo del 3% dell’ammontare sottoscritto, sarà valutato tenendo conto della variazione media annua percentuale del PIL nominale italiano, calcolata sul periodo che intercorre tra l’anno di emissione del titolo e l’anno precedente quello di scadenza del titolo, arrotondata alla seconda cifra decimale (dal 2020 al 2027).

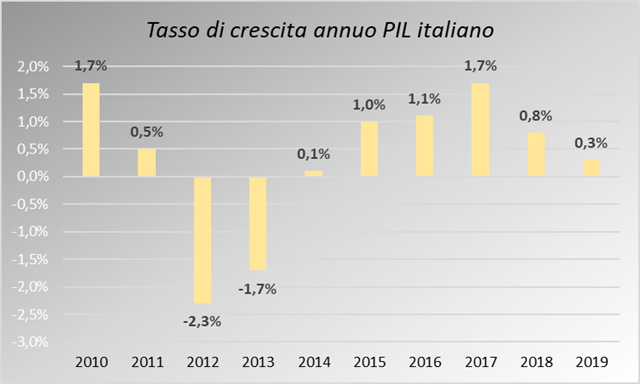

Cerchiamo di comprendere meglio i numeri in campo relativamente al premio fedeltà, partendo dal grafico a destra che mostra il tasso di crescita del Pil italiano negli ultimi 10 anni.

La media degli ultimi dieci anni si attesta allo 0,3%.

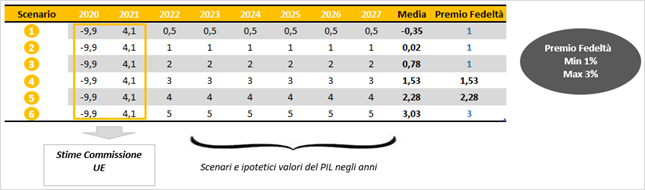

Ipotizziamo ora che, dal 2022 al 2027, anni per cui al momento non sono state date delle stime del PIL, si presentino determinati scenari. Per semplicità abbiamo ipotizzato che il tasso di crescita dell’indicatore sia uguale e costante negli anni. La penultima colonna rappresenta la media dei valori negli anni, mentre l’ultima riflette l’effettivo premio fedeltà previsto.

I primi tre scenari, più in linea con il passato, hanno una media inferiore all’1% e quindi il premio fedeltà si attesterà al minimo previsto (1%); nei tre scenari più ottimistici, con tassi di crescita previsti degni di un Paese emergente, il premio fedeltà potrebbe essere più alto, ma con un tetto al 3%.

Analisi comparativa BTP

Confrontiamo ora il BTP Futura (righe 1 e 2, rispettivamente senza e con premio fedeltà) con un altro BTP presente sul mercato con simile scadenza (riga 3) e con la prima emissione di luglio scorso del BTP Futura (righe 4 e 5, rispettivamente senza e con premio fedeltà).

Dalla tabella si evince:

- Il BTPf di nuova emissione con premio fedeltà (riga 2) ha un rendimento effettivo lordo annuo maggiore di ca 12 bp di quello senza premio fedeltà (riga 1), acquistabile nei prossimi giorni sul mercato, non in sottoscrizione.

- Il BTPf emesso a luglio (righe 4 e 5) è mediamente più redditizio di quello di nuova emissione (righe 1 e 2) di ca 42 bp, anche se bisogna tener conto che il nuovo BTPf scadrà ca un anno e mezzo prima rispetto a quello emesso a luglio.

- Il BTPf di nuova emissione ha un rendimento effettivo lordo a scadenza maggiore rispetto ad un BTP di analoga scadenza sul mercato (ca 9 bp in più nel caso in cui non ci sia il premio fedeltà e ca 21 bp in più nel caso in cui sia presente il premio fedeltà); ciò si riflette coerentemente in una maggiore duration del BTP Futura rispetto al BTP normale (ca 0,60).

Conclusioni

Da oggi al termine del periodo di collocamento il rendimento effettivo dei BTP quotati sul secondario potrebbe variare:

Se il mercato obbligazionario governativo italiano scende, i rendimenti effettivi lordi dei BTP quotati saliranno e renderebbero meno appetibile il BTP Futura di nuova emissione: in tal caso il Tesoro dovrà alzare inevitabilmente la seconda e la terza tranche di cedole per equilibrare l’emissione.

Se il mercato dovesse invece salire, i rendimenti effettivi lordi dei BTP quotati scenderanno e quindi l’investimento nel nuovo BTP Futura diventerà più appetibile; il Tesoro lascerà inalterate le cedole, e il riequilibrio potrebbe avvenire sul mercato secondario, con un incremento dei corsi.

- DISCLAIMER

Le informazioni e i pareri presentati nel presente post sono da intendersi come attività di Ricerca in materia di investimenti ai sensi del Decreto legislativo 24 febbraio 1998 n 58 (Testo Unico della Finanza), sono riferiti alla data di redazione del medesimo, possono essere soggetti a modifiche, e non sono in alcun modo da considerare

come consigli di investimento. ALFA SCF SpA non può essere ritenuta responsabile per eventuali danni, derivanti anche da imprecisioni e/o errori, che possano derivare all’utente e/o a terzi dall’uso dei dati contenuti nel presente post. I commenti sono redatti a titolo esclusivamente informativo e non costituiscono in alcun modo prestazione di un servizio di consulenza in materia di investimenti, né costituiscono un servizio di sollecitazione all’investimento in strumenti finanziari. Nel caso in cui il lettore intenda effettuare qualsiasi operazione è opportuno che non basi le sue scelte esclusivamente sulle informazioni indicate nel presente post, ma dovrà considerare la rilevanza delle informazioni ai fini delle proprie decisioni, alla luce dei propri obiettivi di investimento, della propria esperienza, delle proprie risorse finanziarie e operative e di qualsiasi altra circostanza. © RIPRODUZIONE RISERVATA

- Nel 2022 potrebbe cambiare il vento per i settori - 20 Gennaio 2022

- Eurozona vs USA: un raffronto settoriale inevitabile - 18 Dicembre 2021

- Ciclo inflazionistico e settori: vincitori e vinti - 19 Novembre 2021